营销、运营、销售一体化趋势到来,2020中国网络广告市场洞察

本篇给大家分享的是 《2020中国网络广告市场洞察》,一起来看疫情影响下的网络广告市场趋势走向如何。文末附完整报告下载。

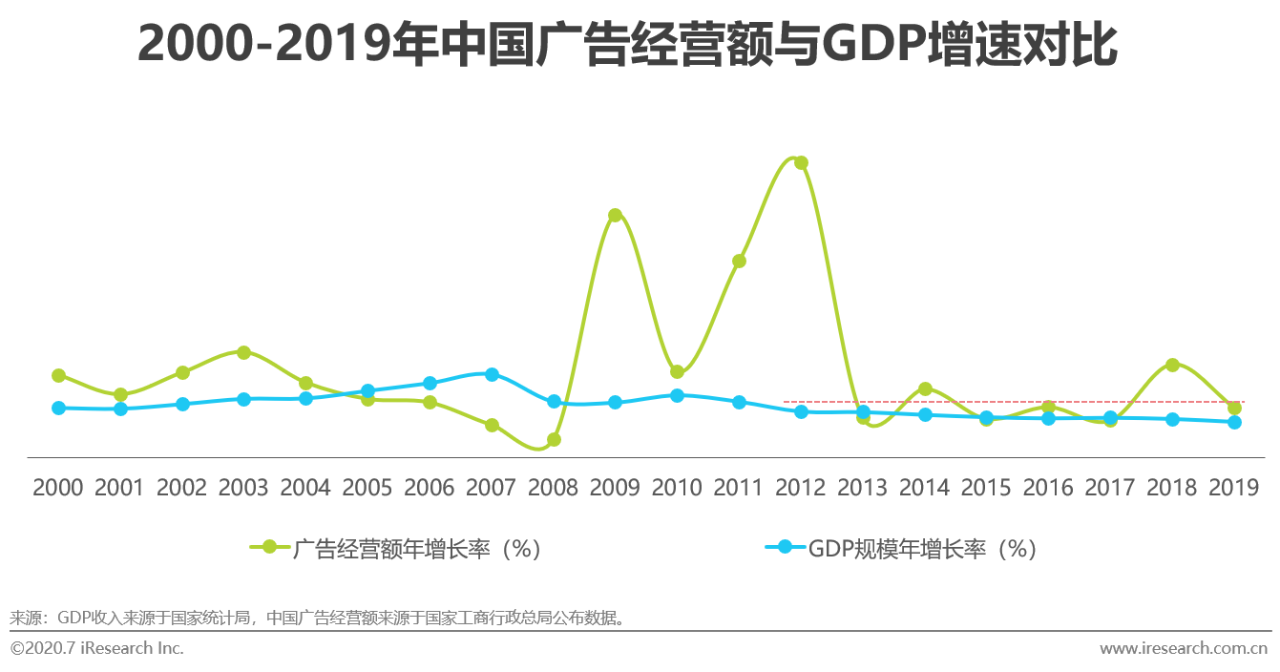

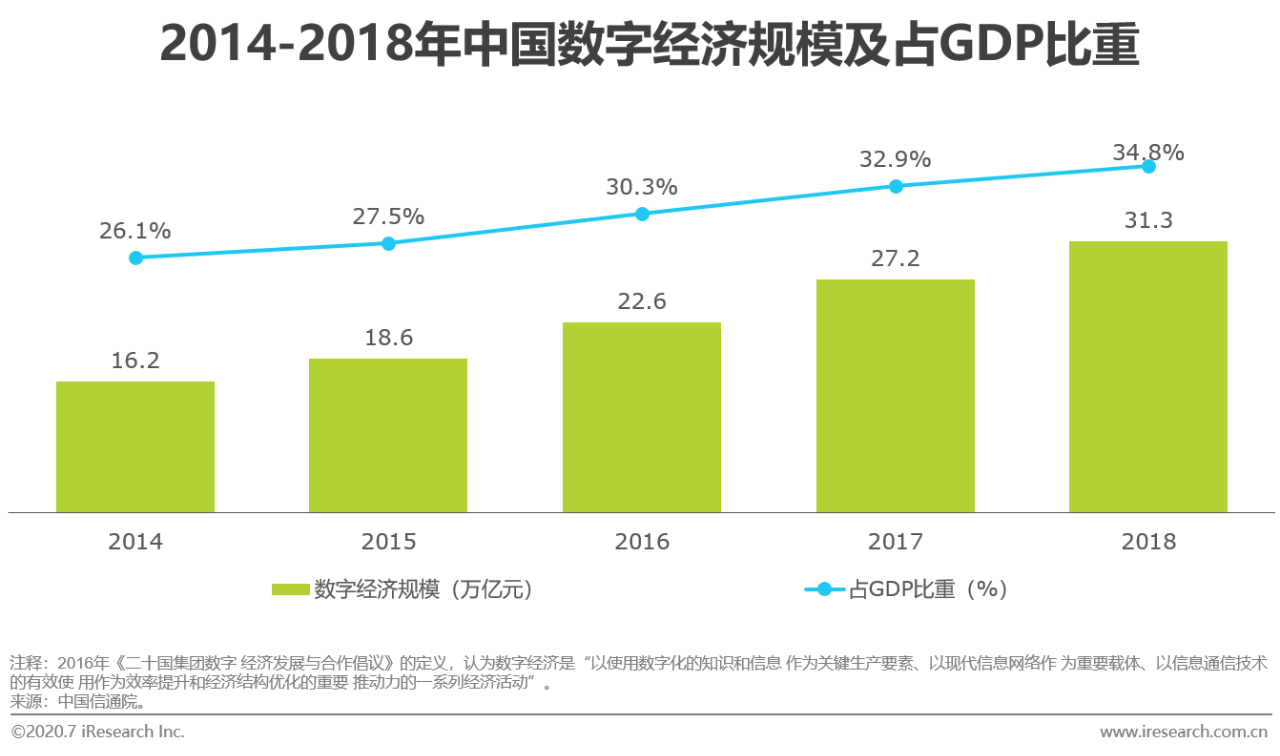

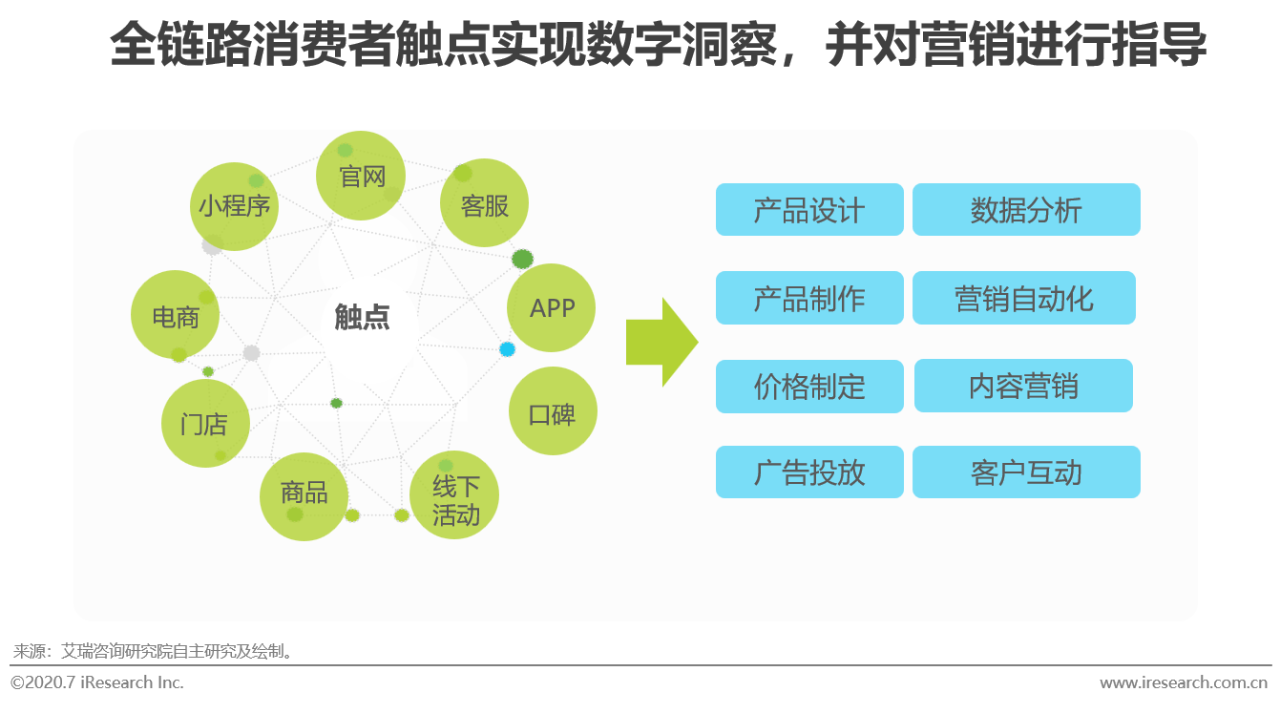

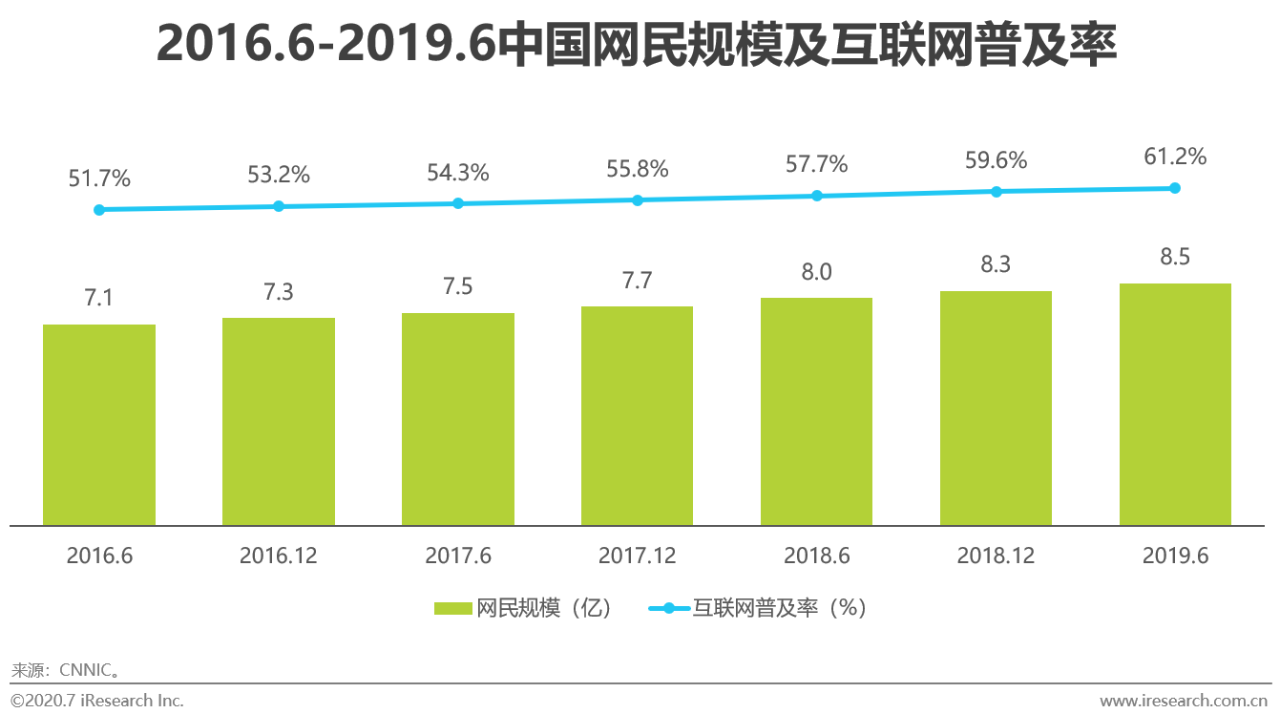

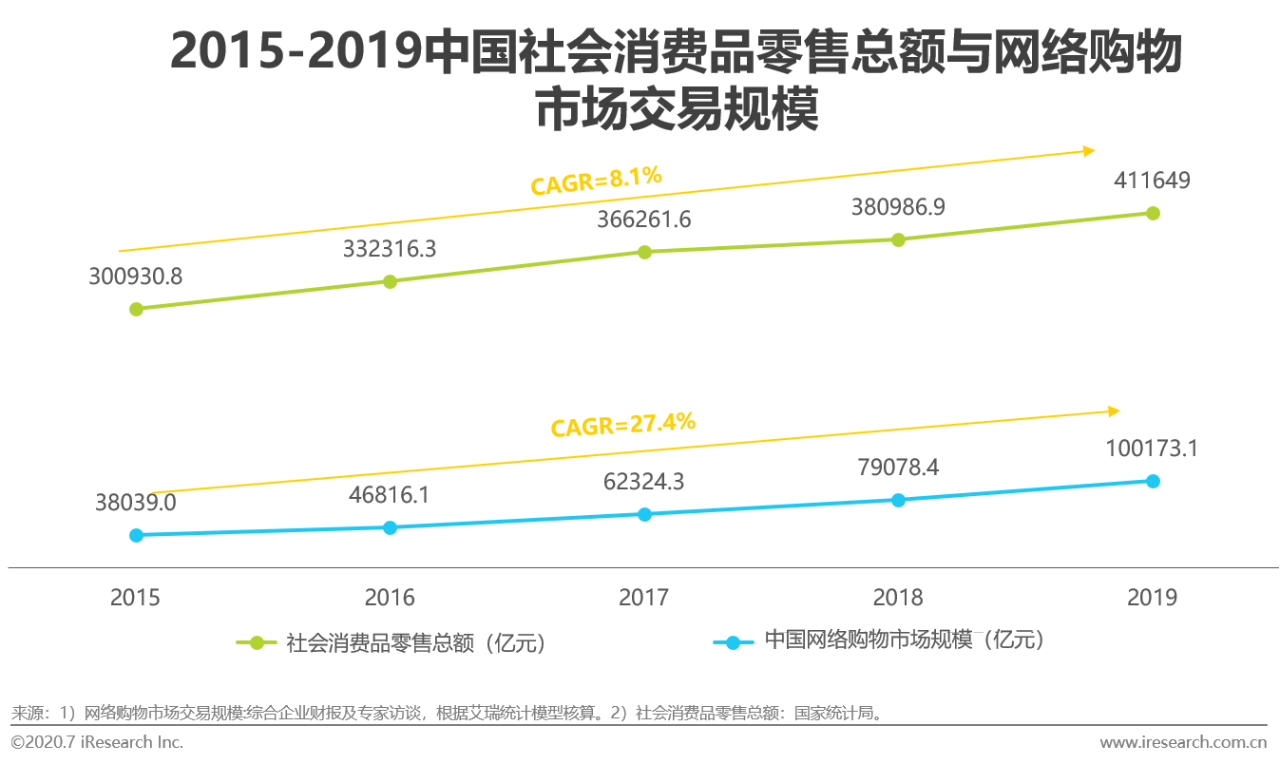

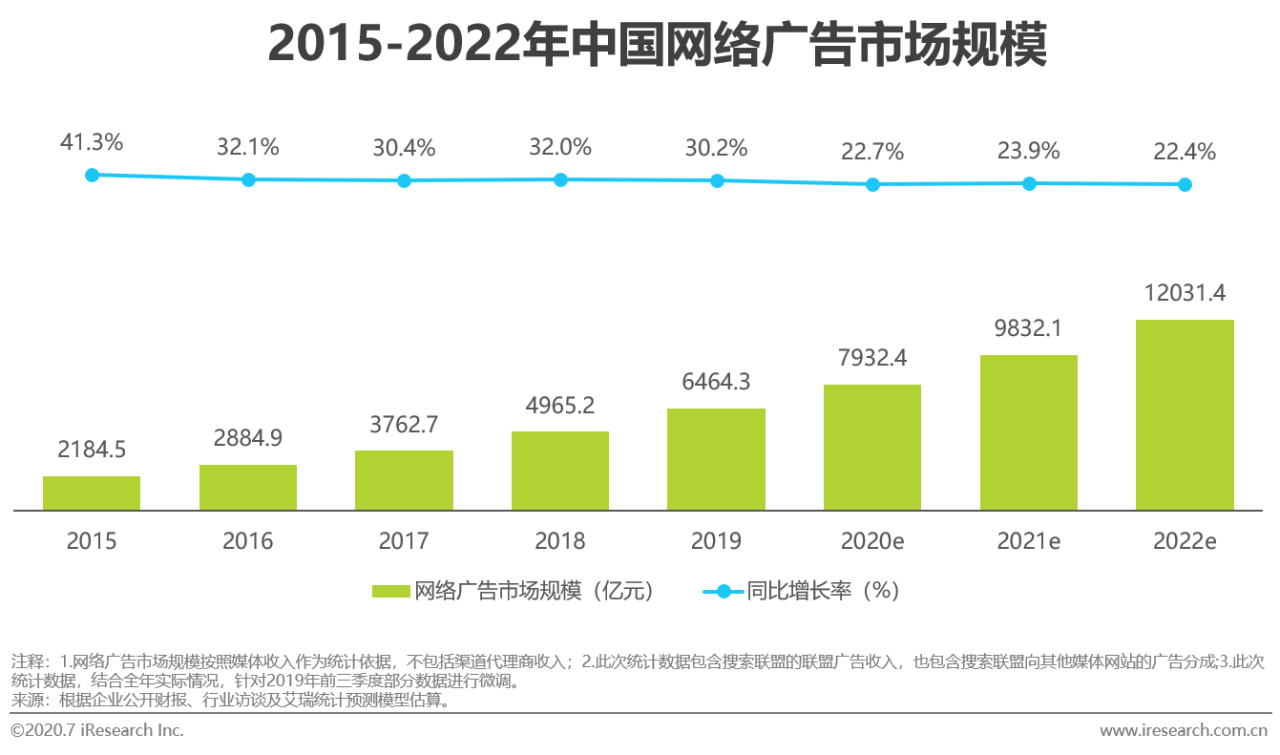

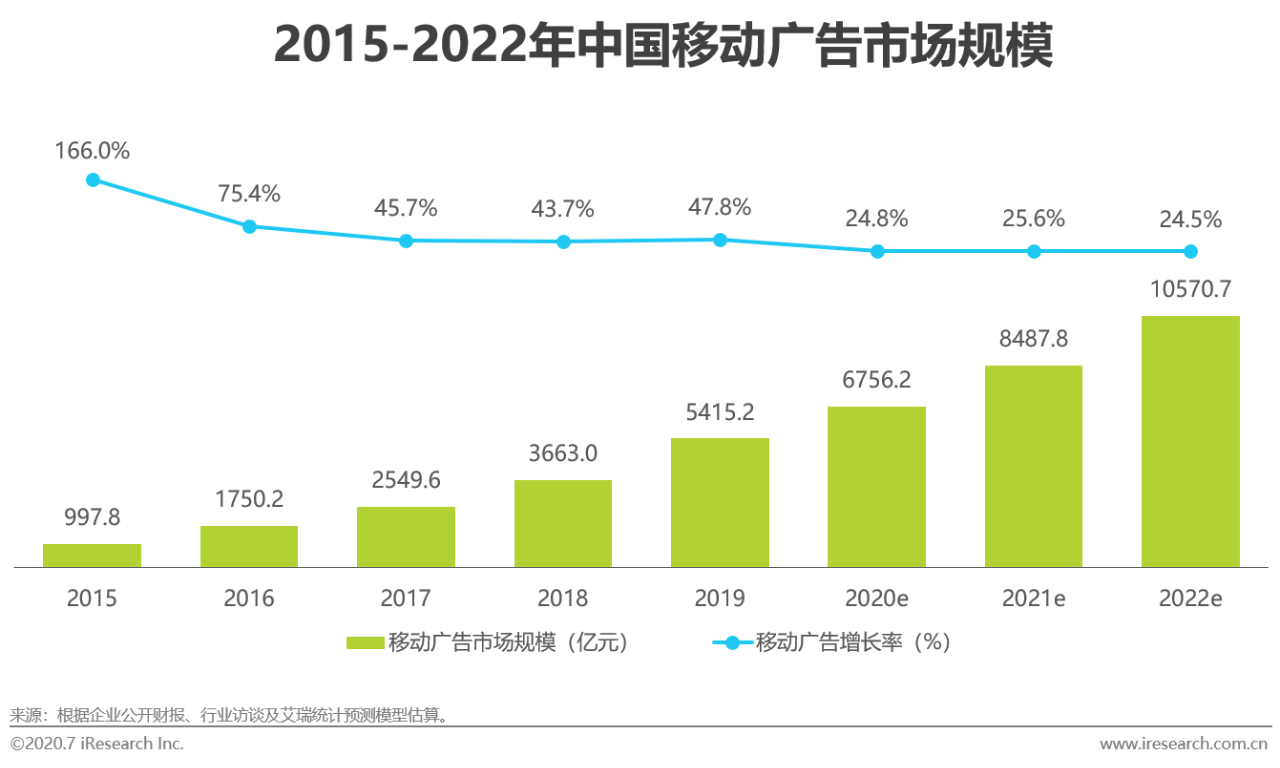

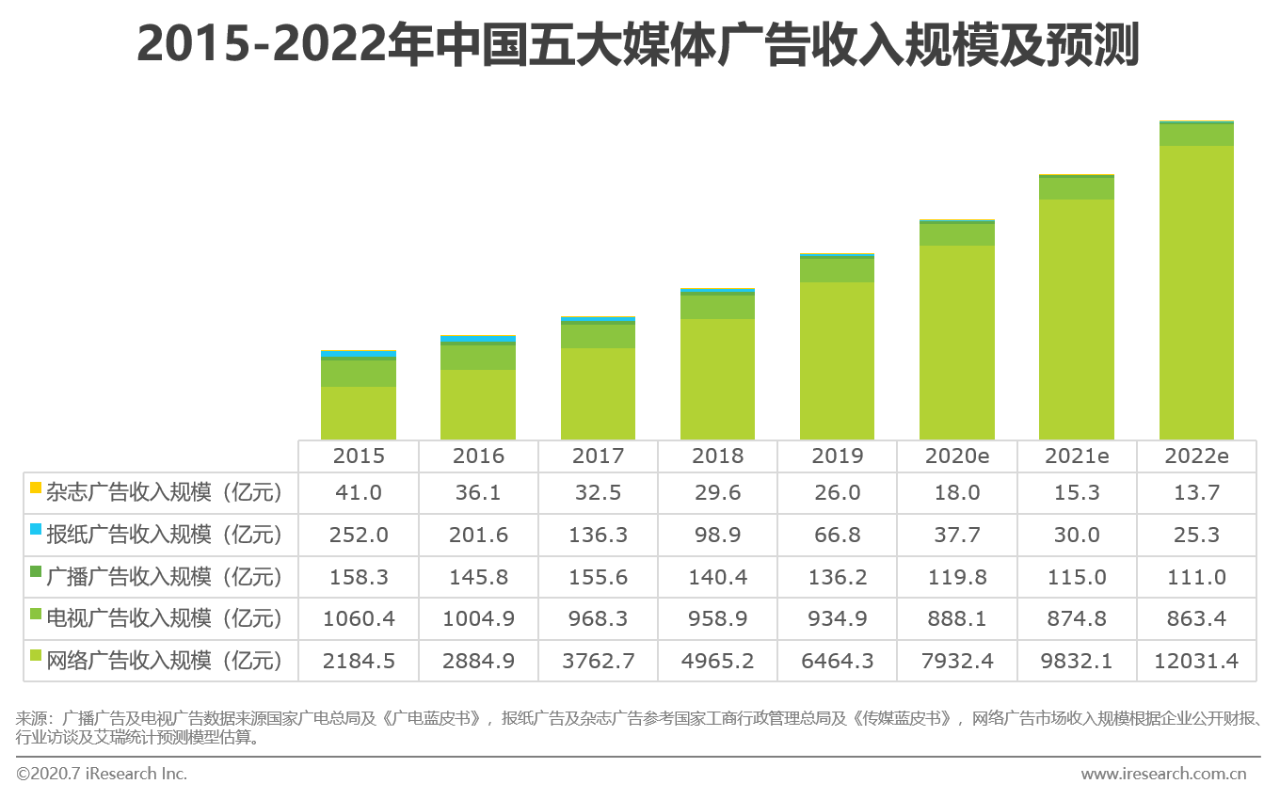

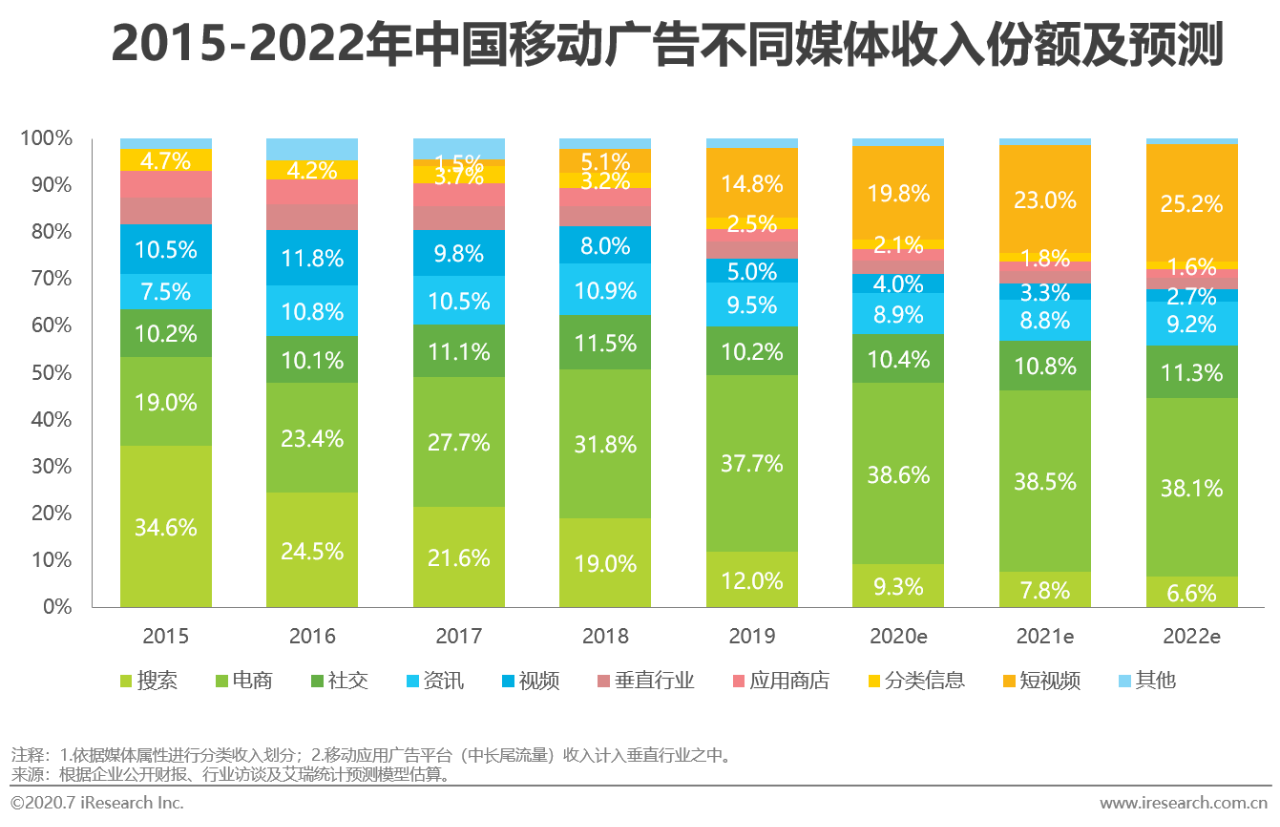

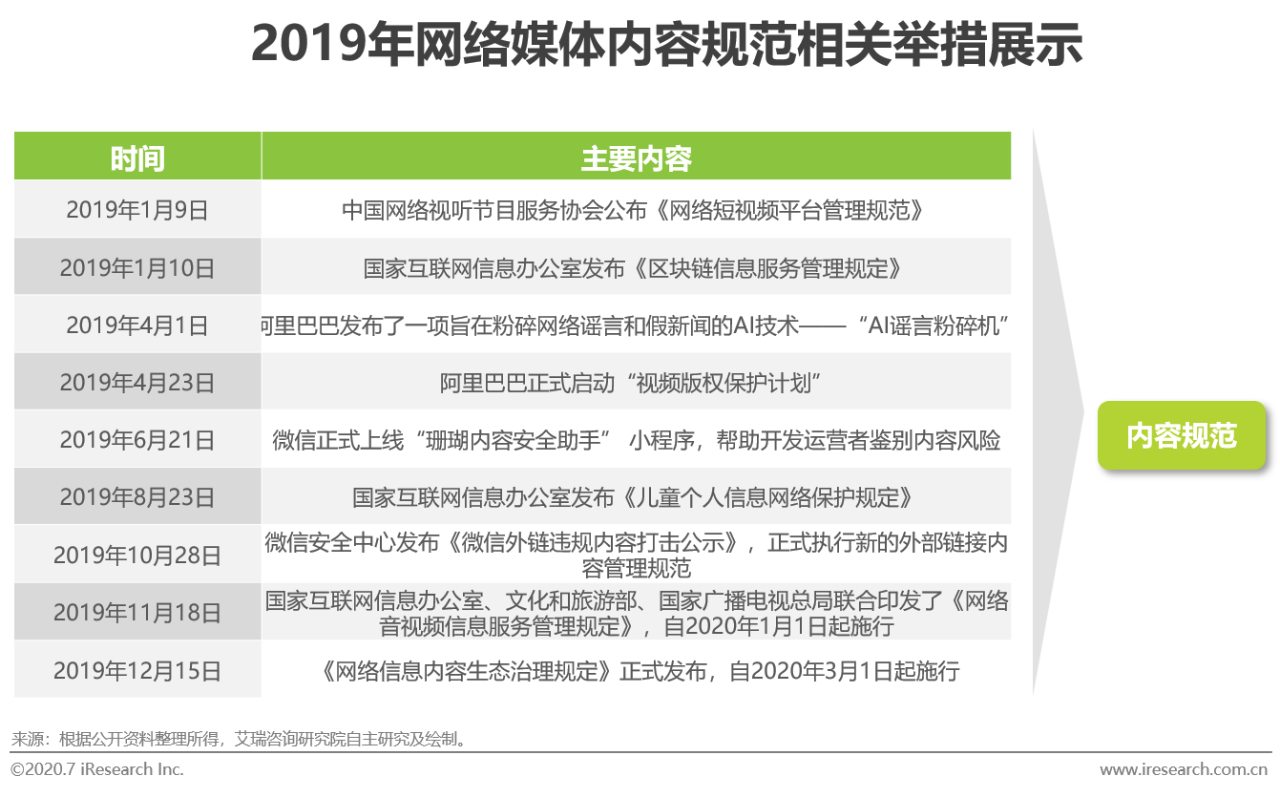

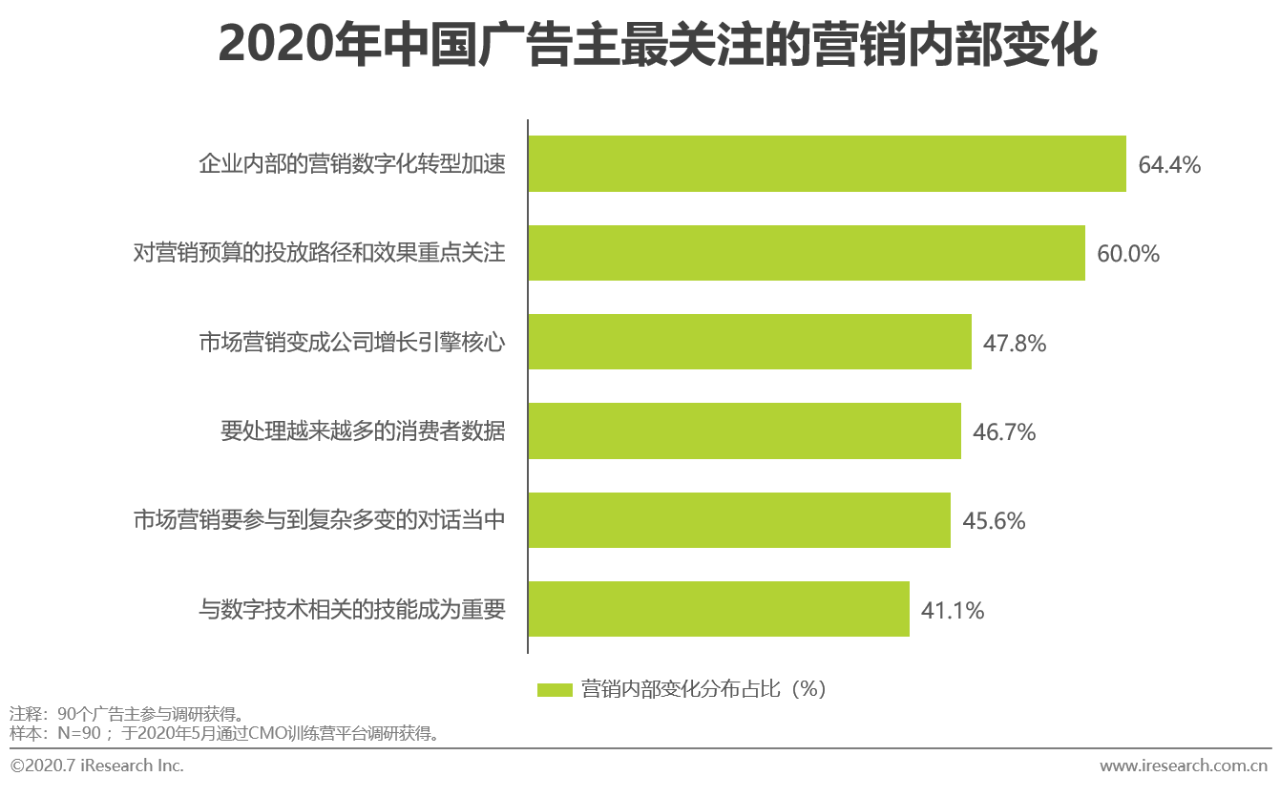

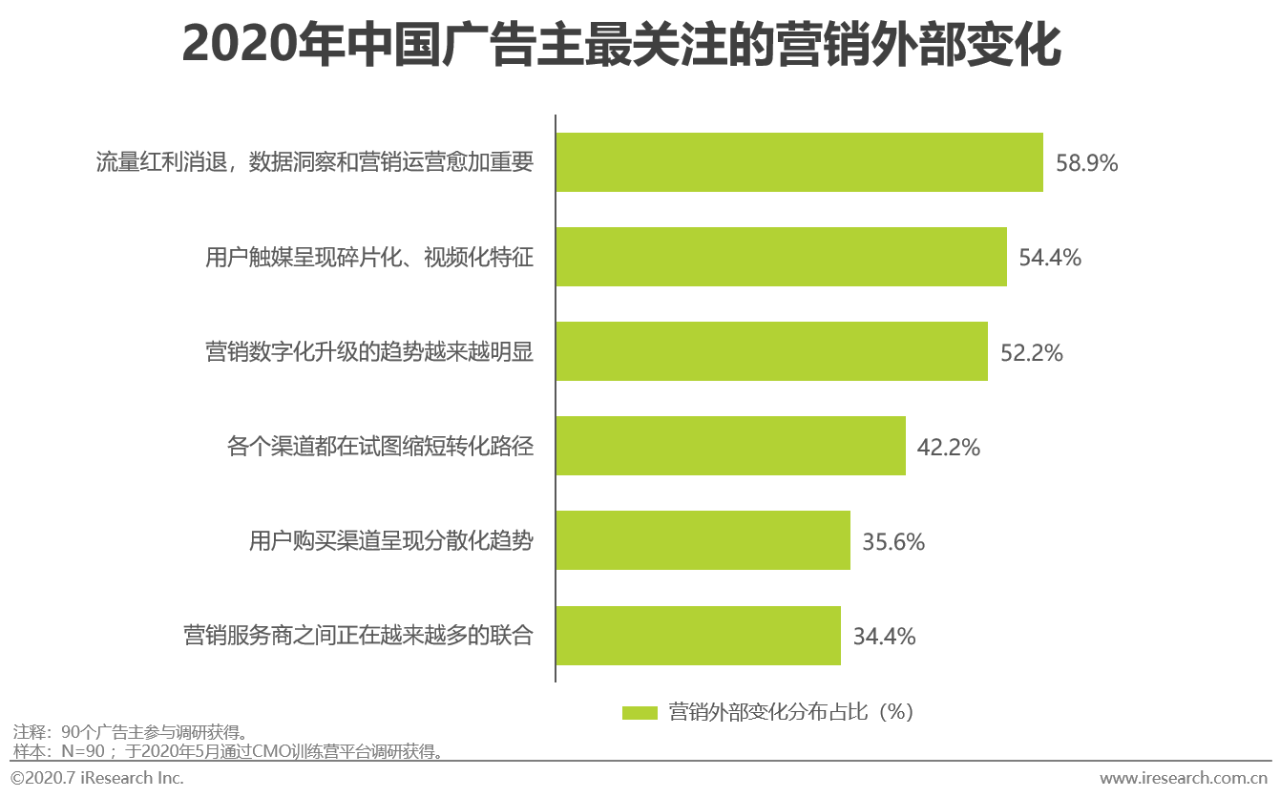

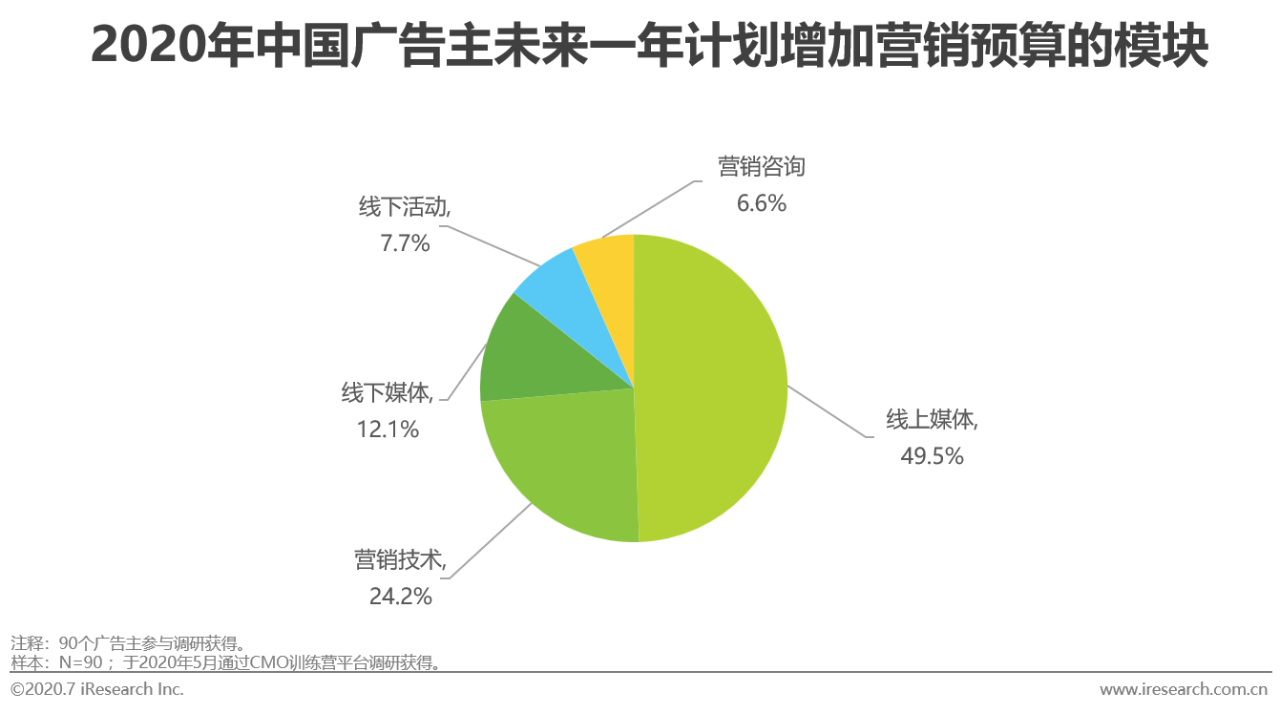

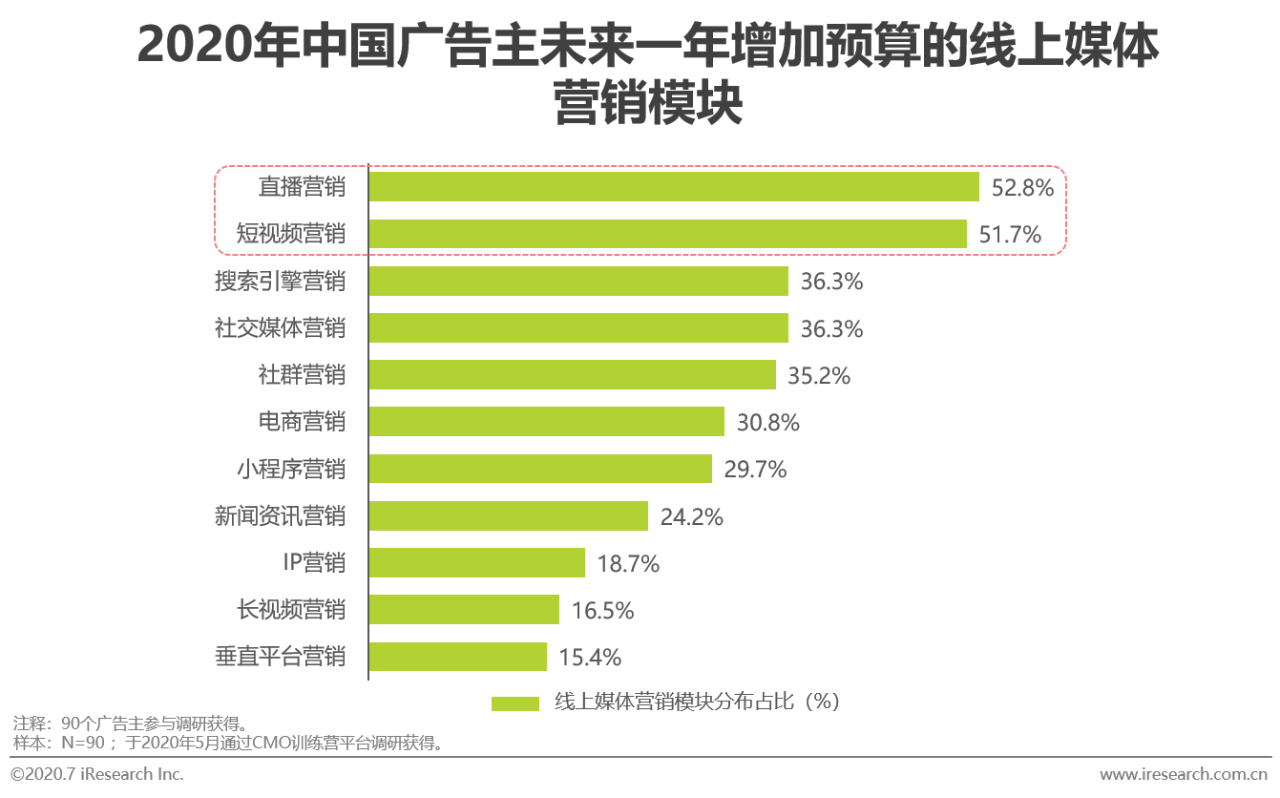

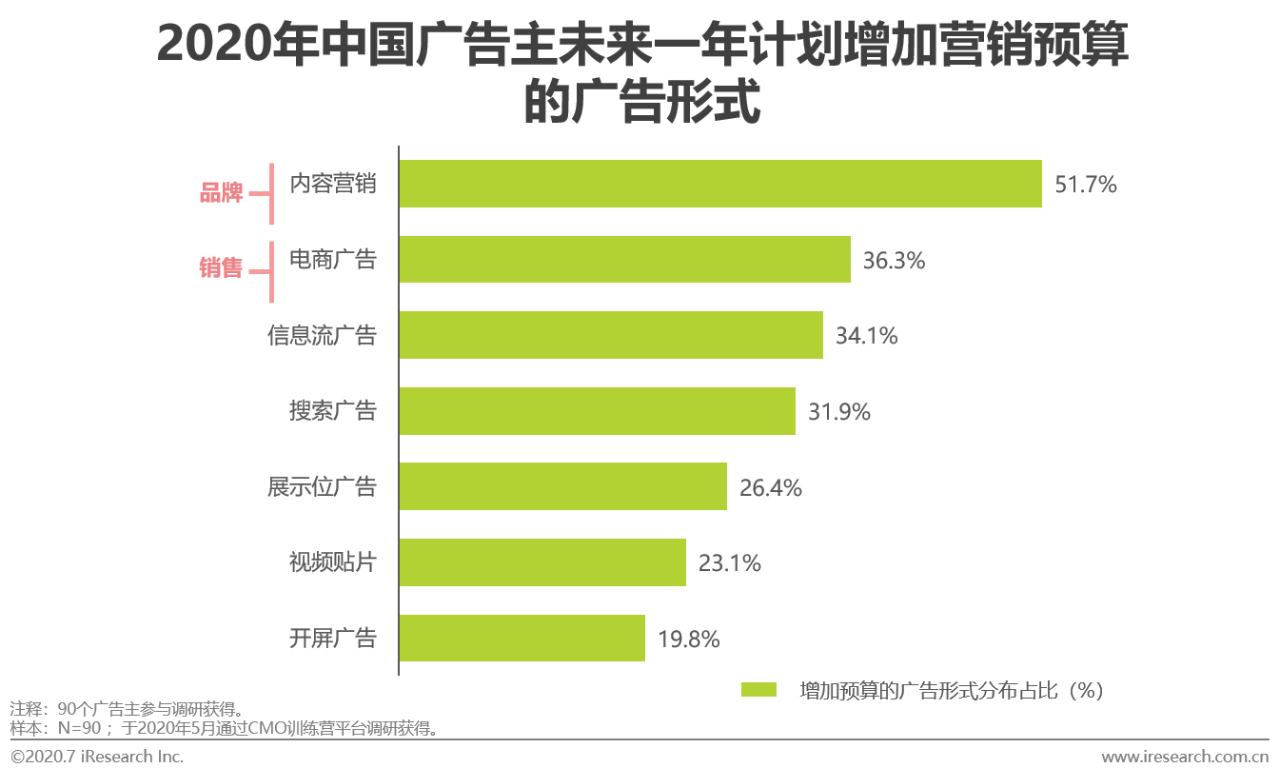

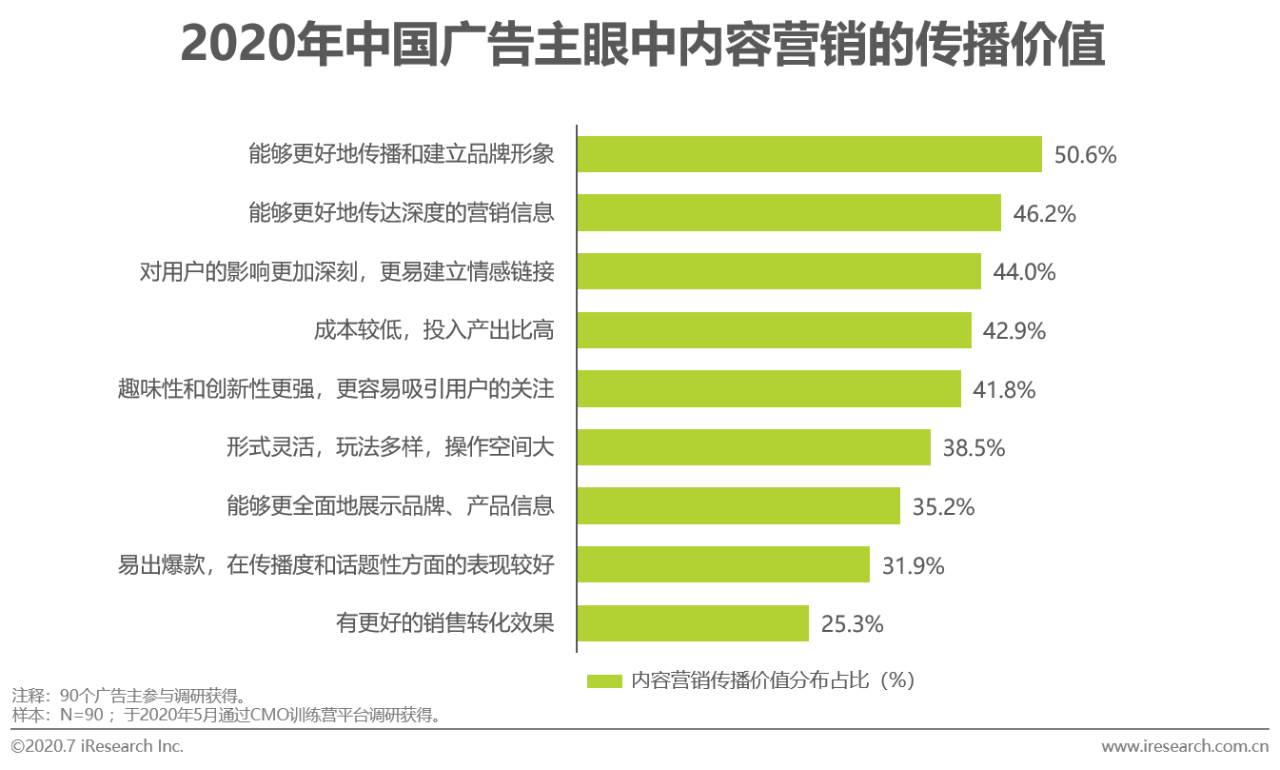

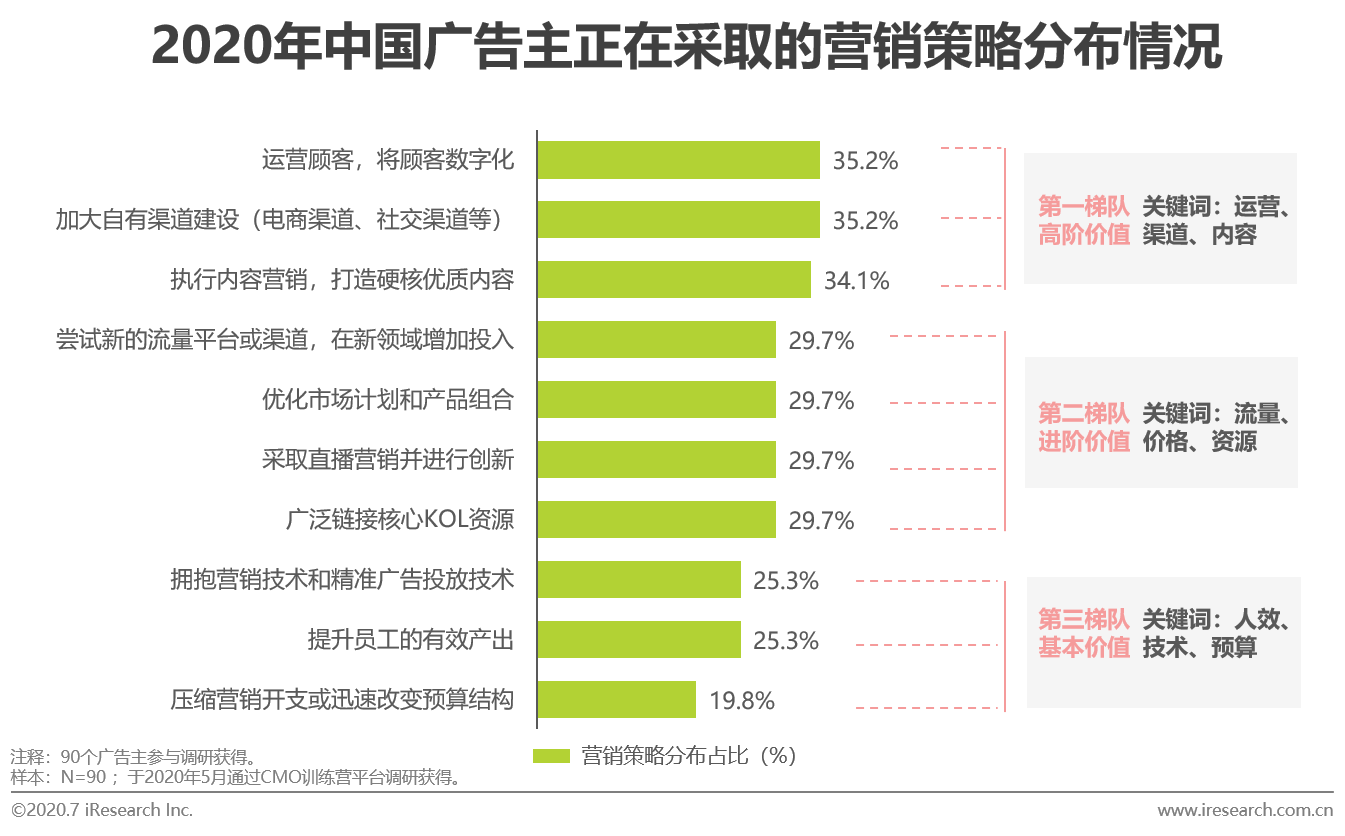

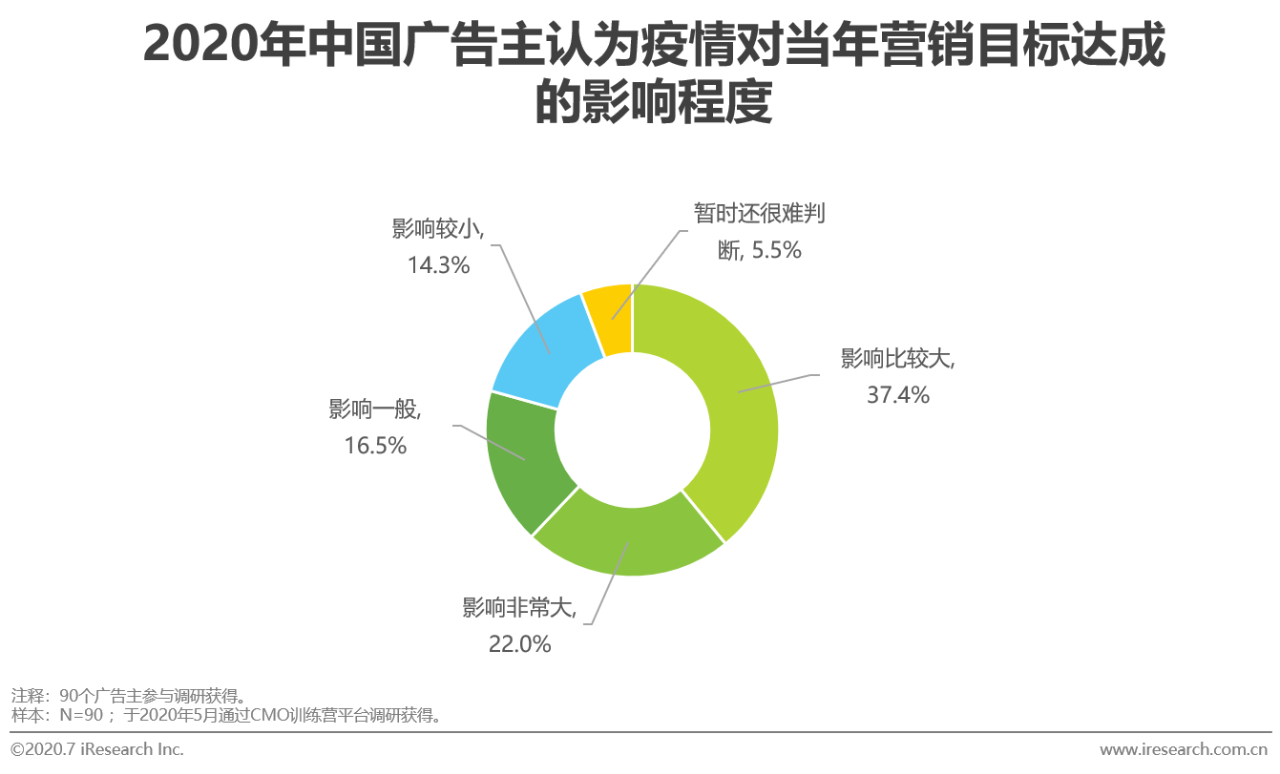

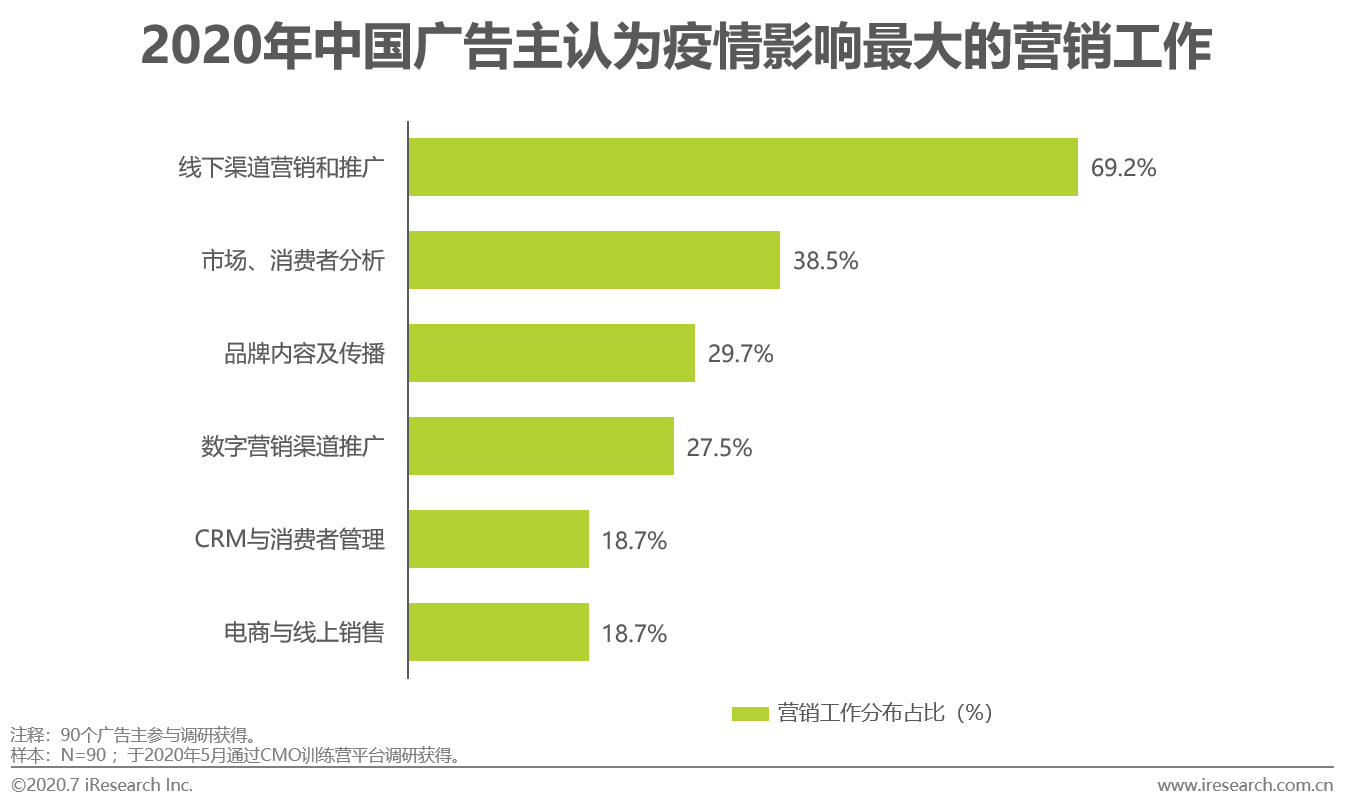

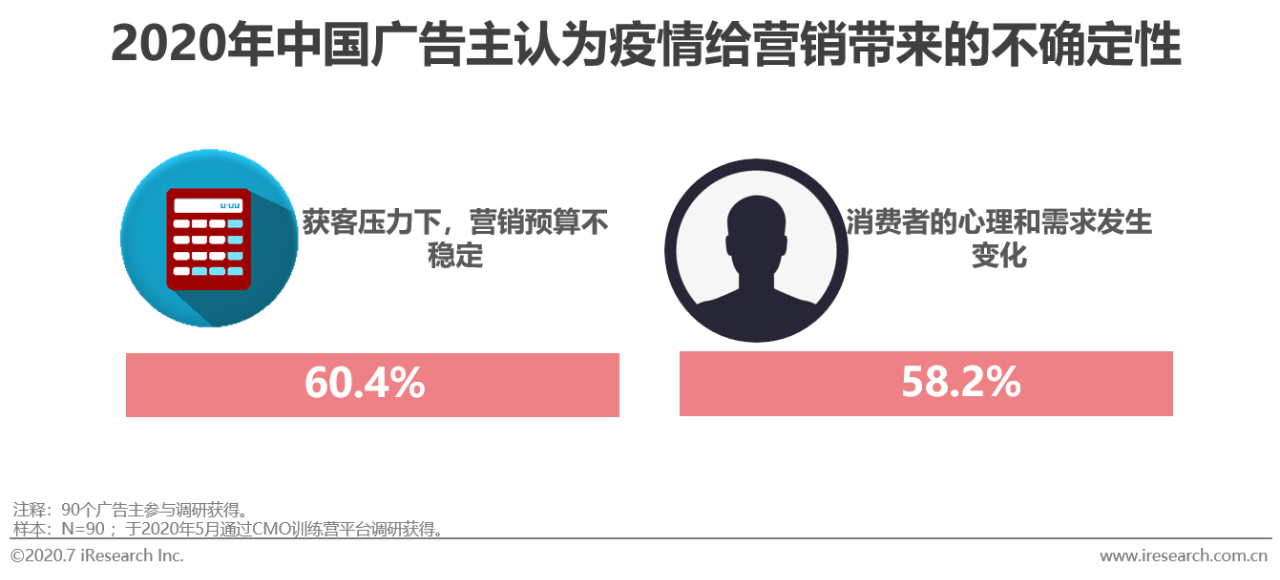

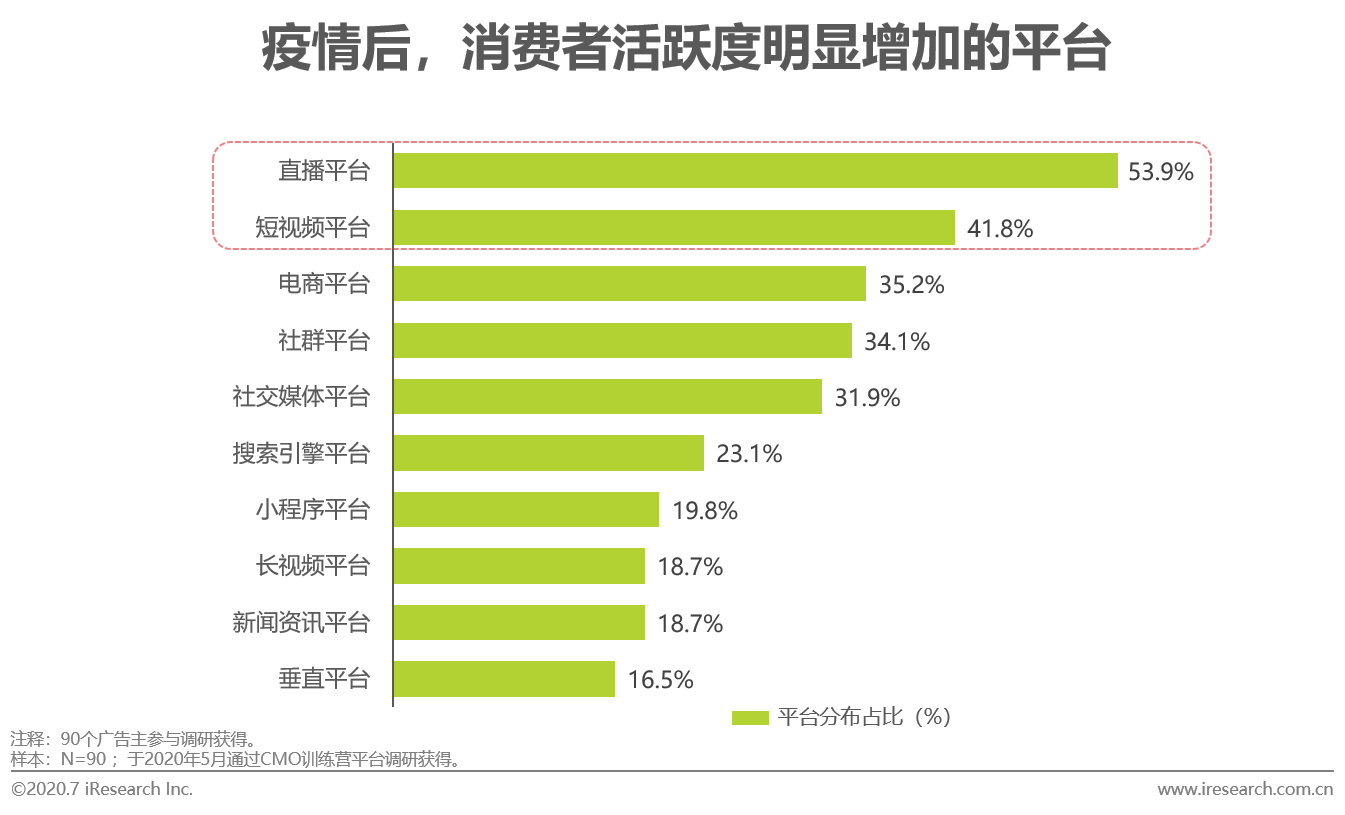

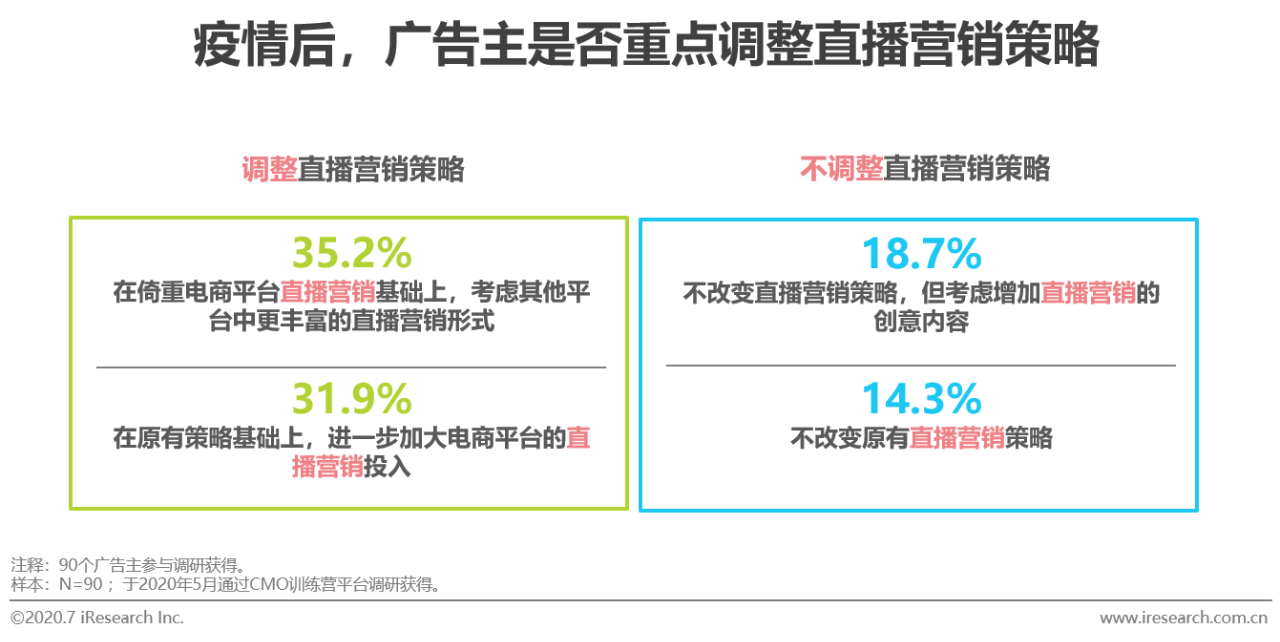

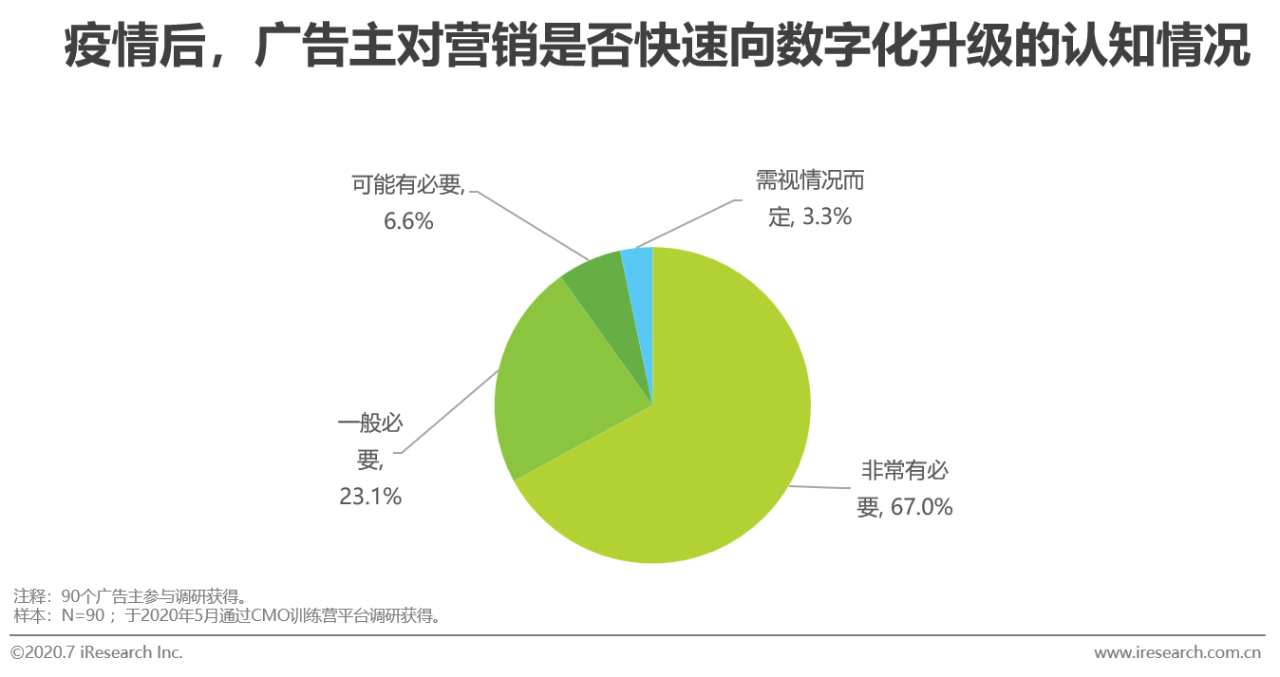

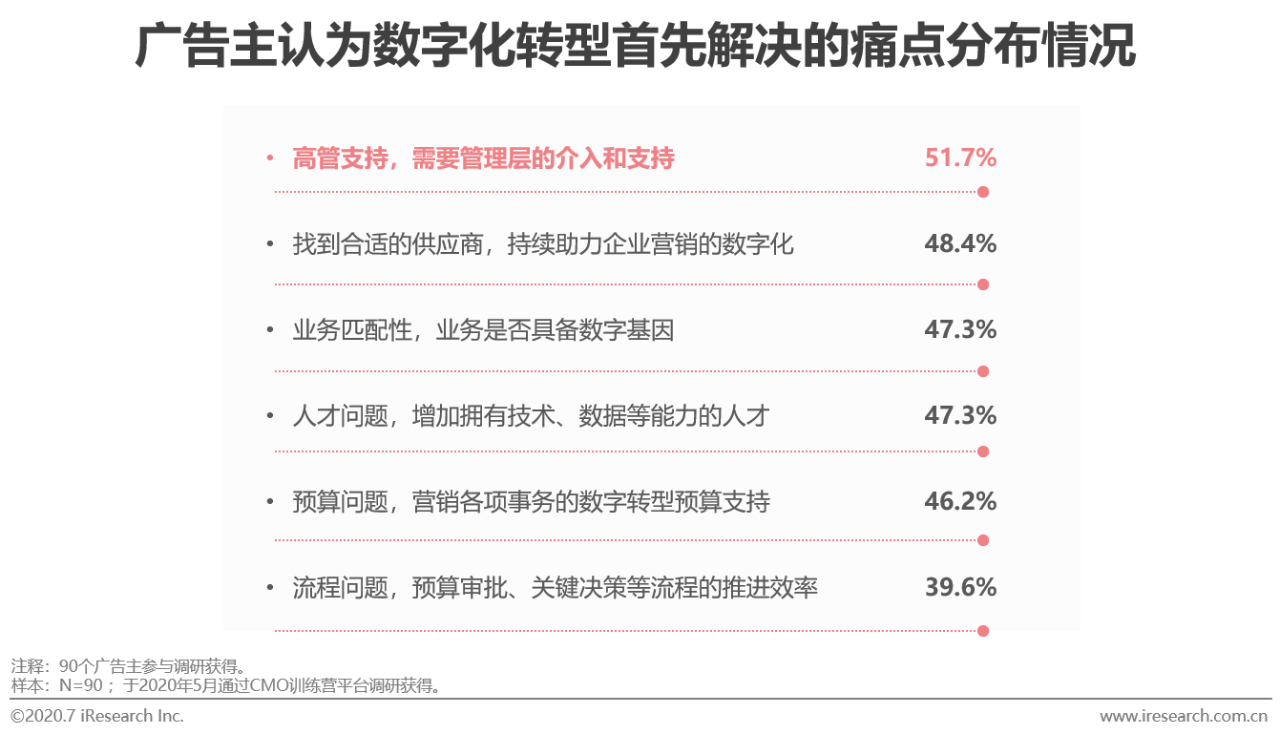

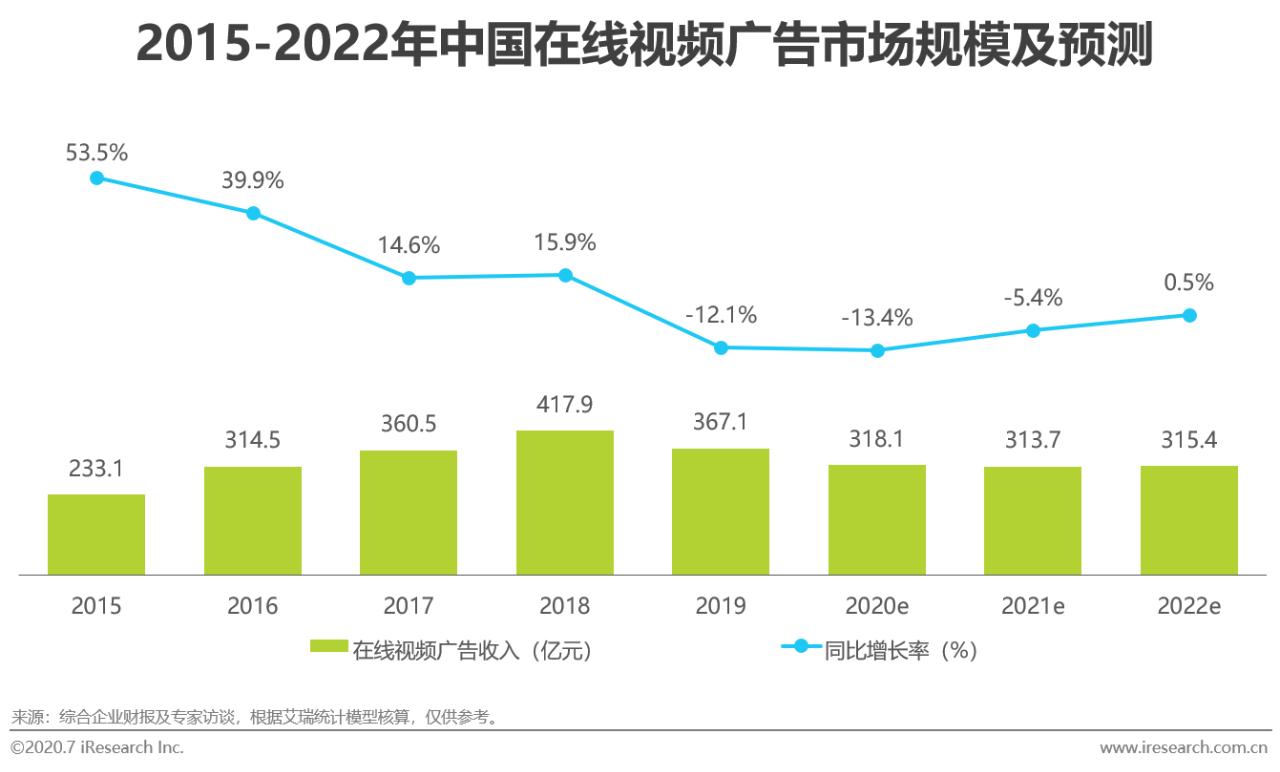

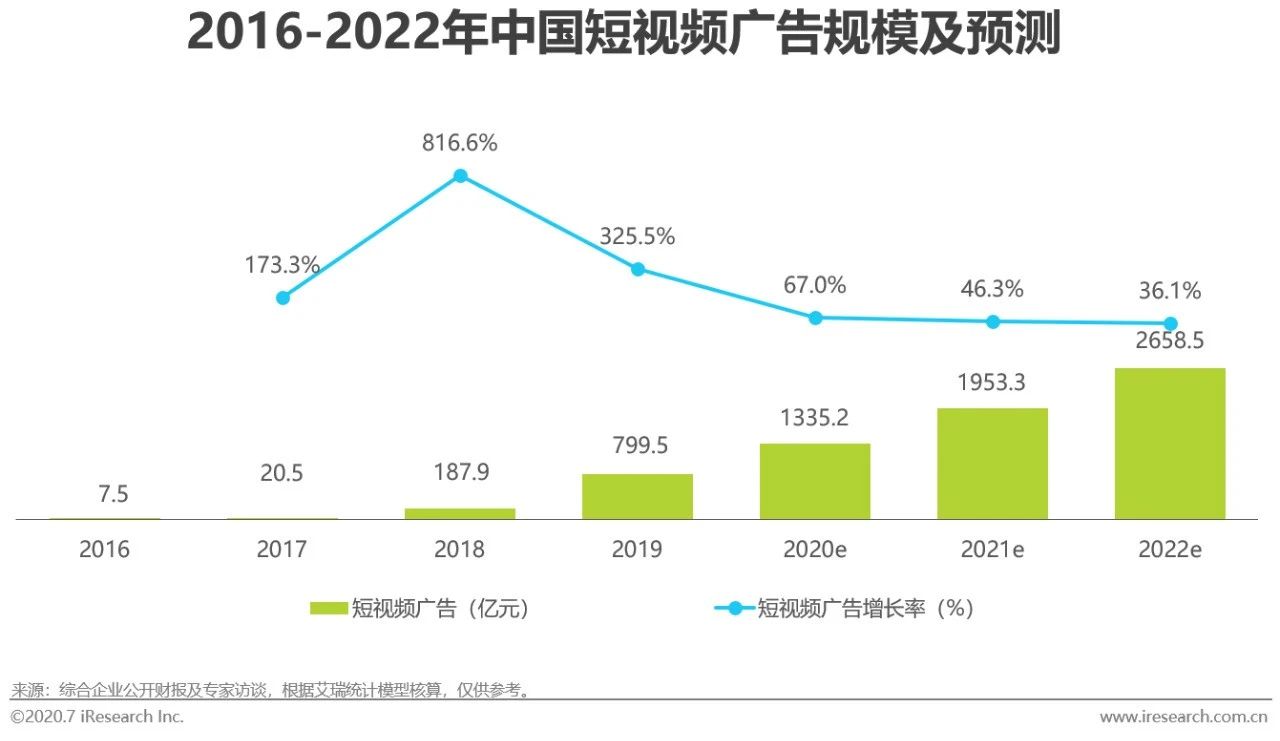

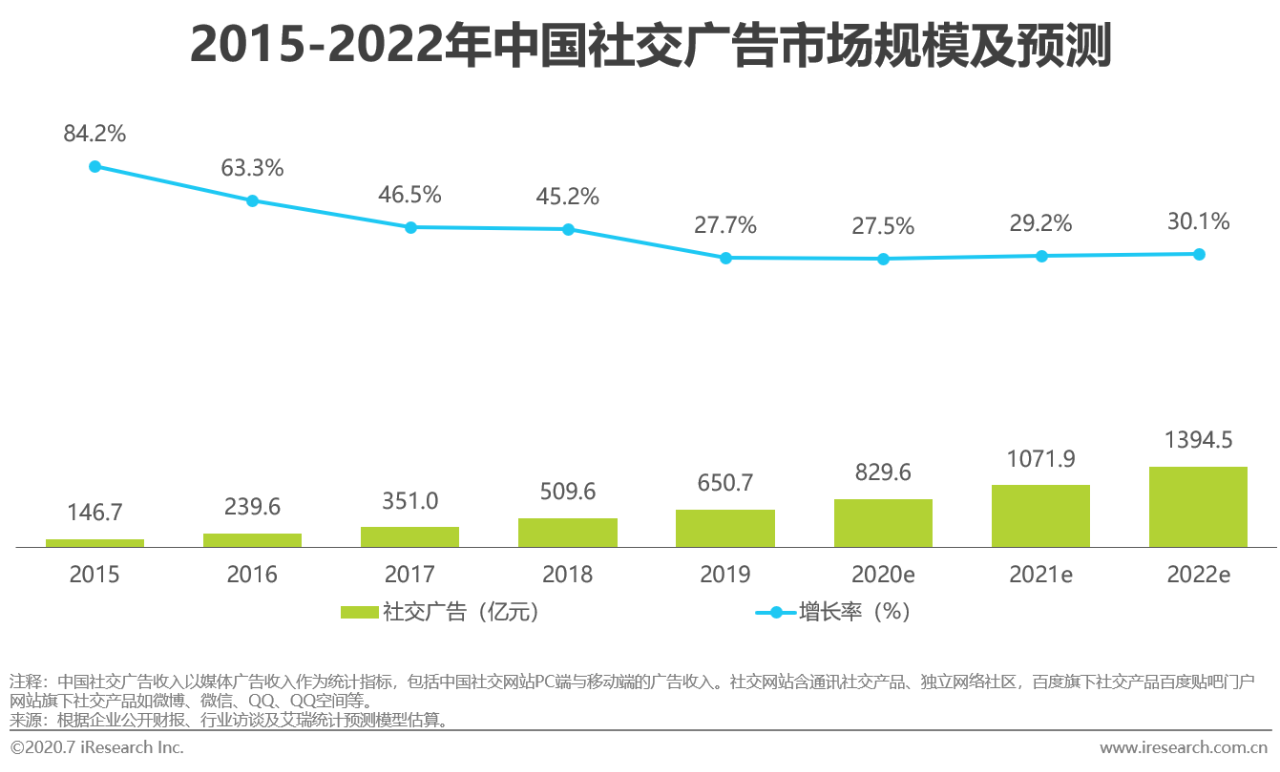

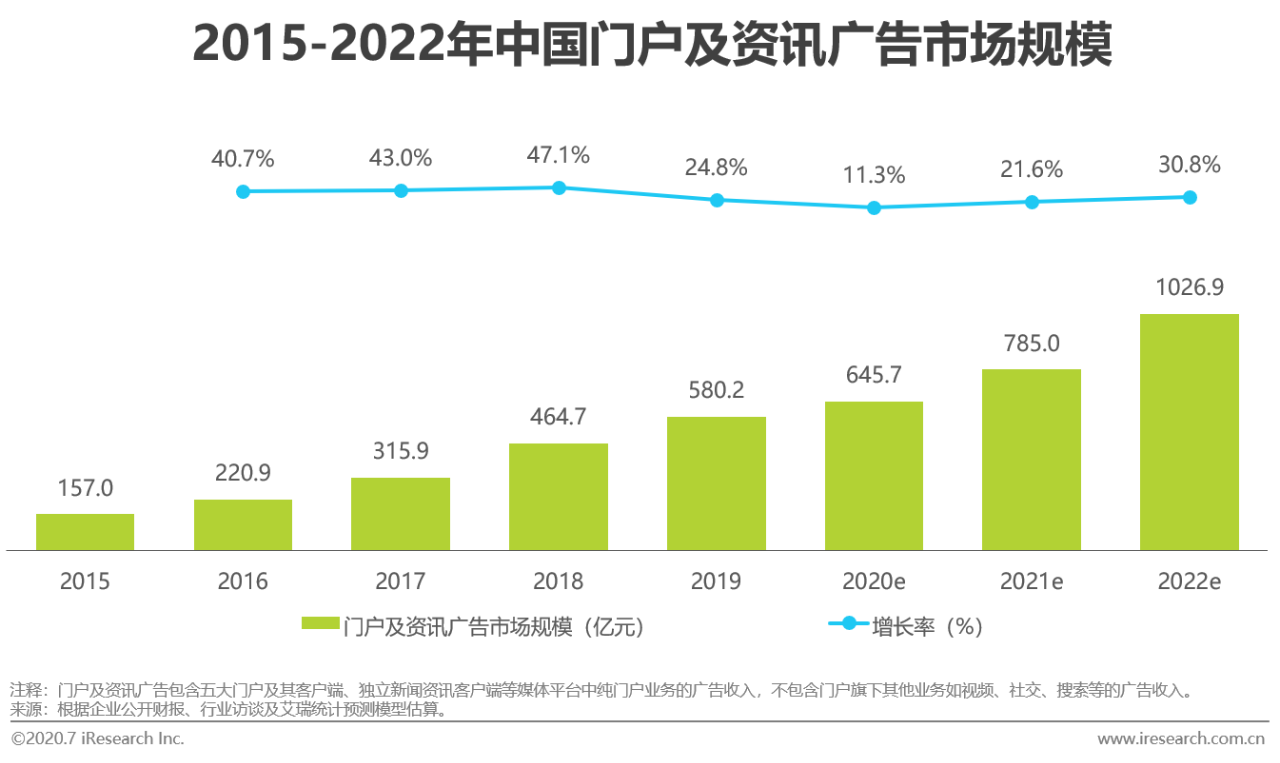

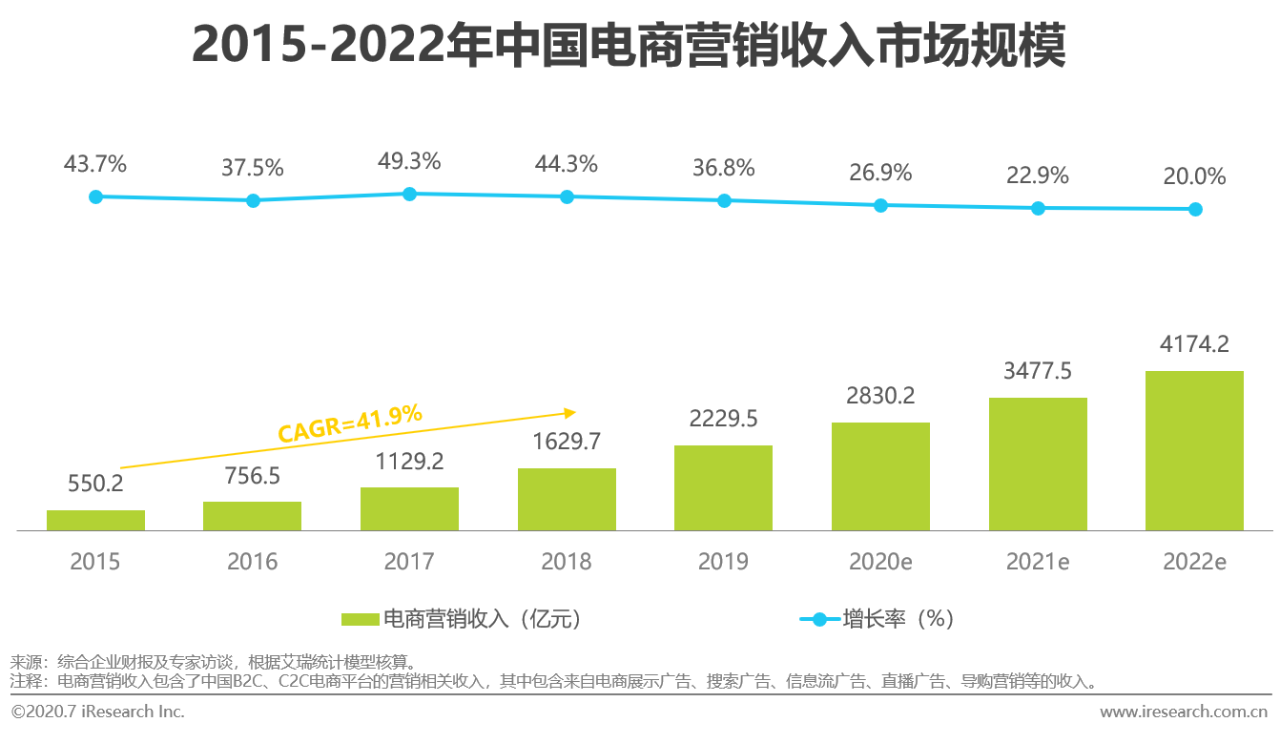

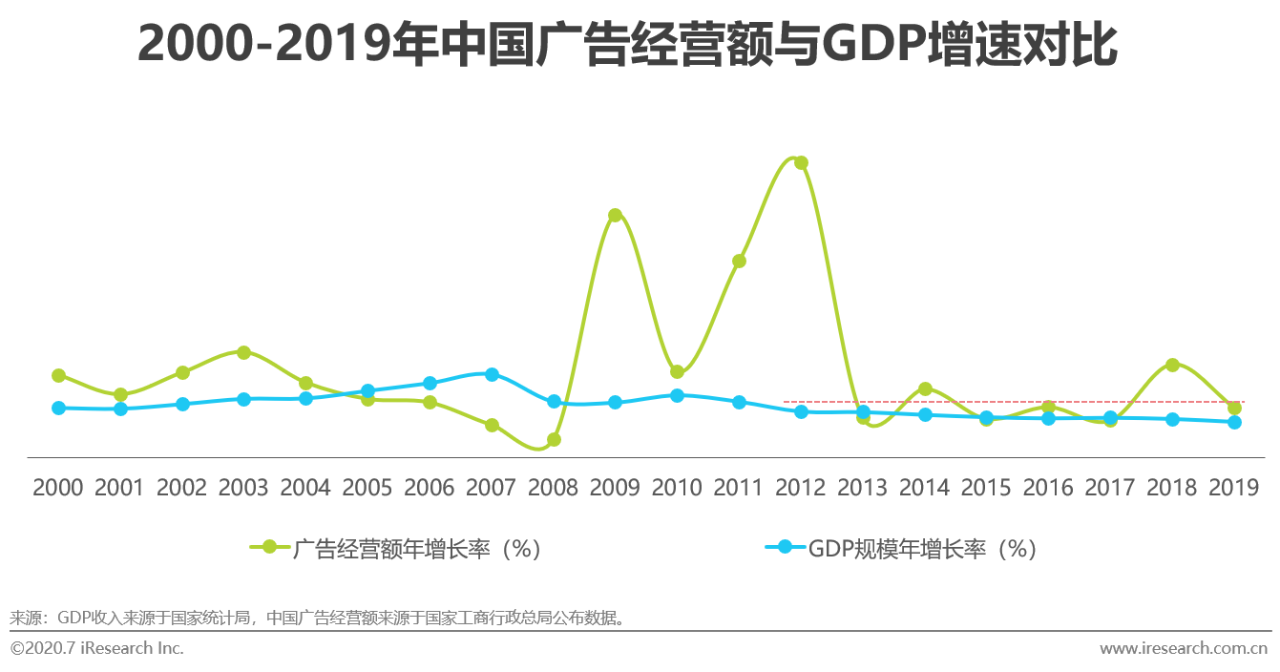

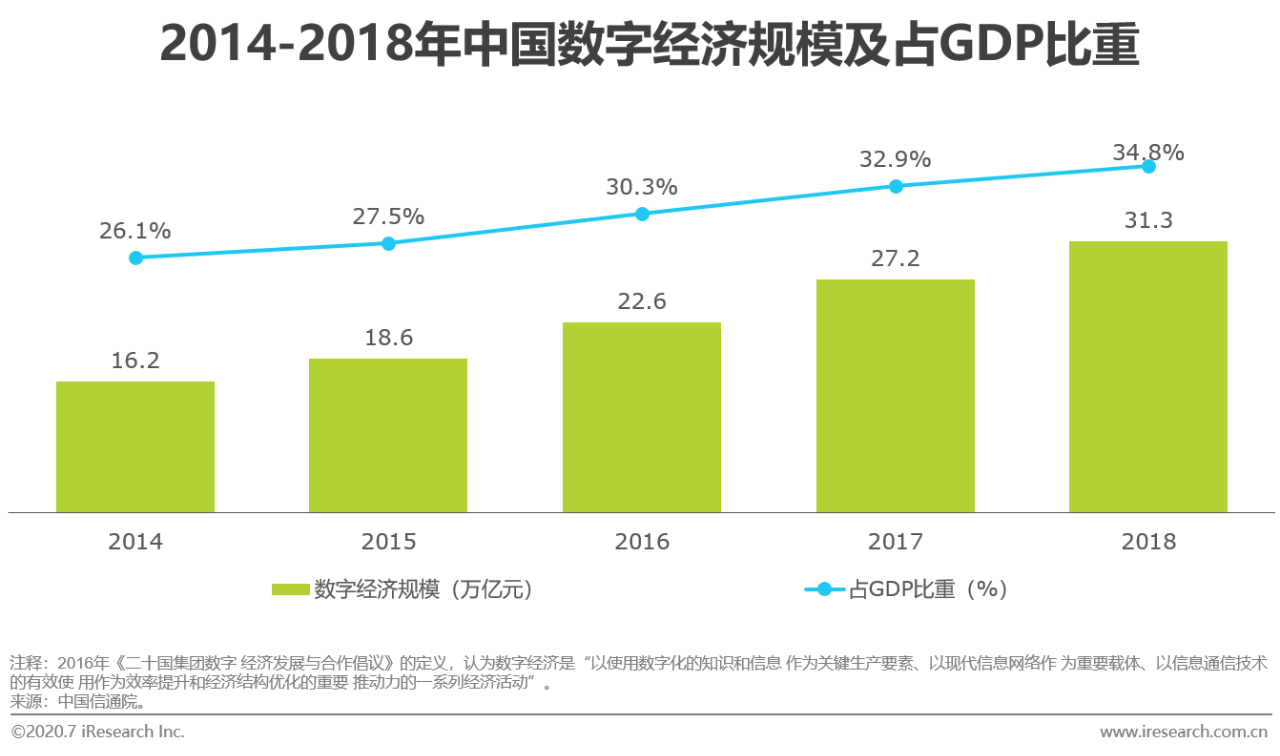

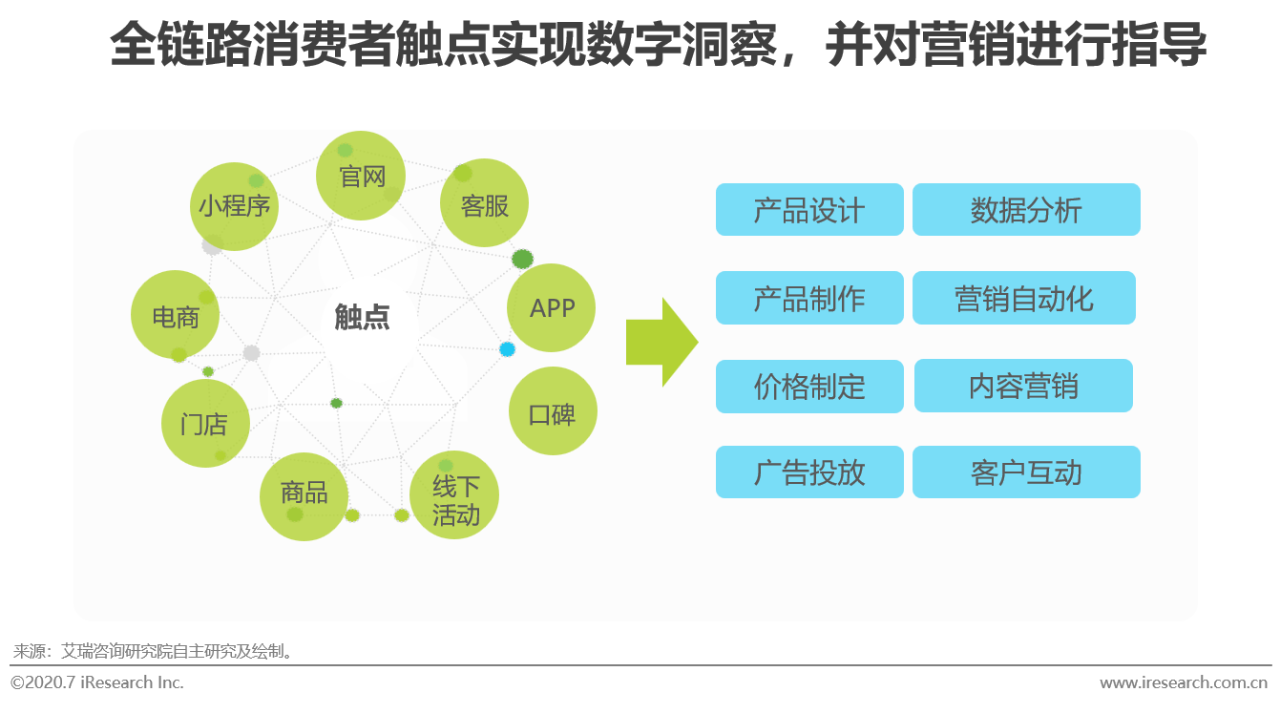

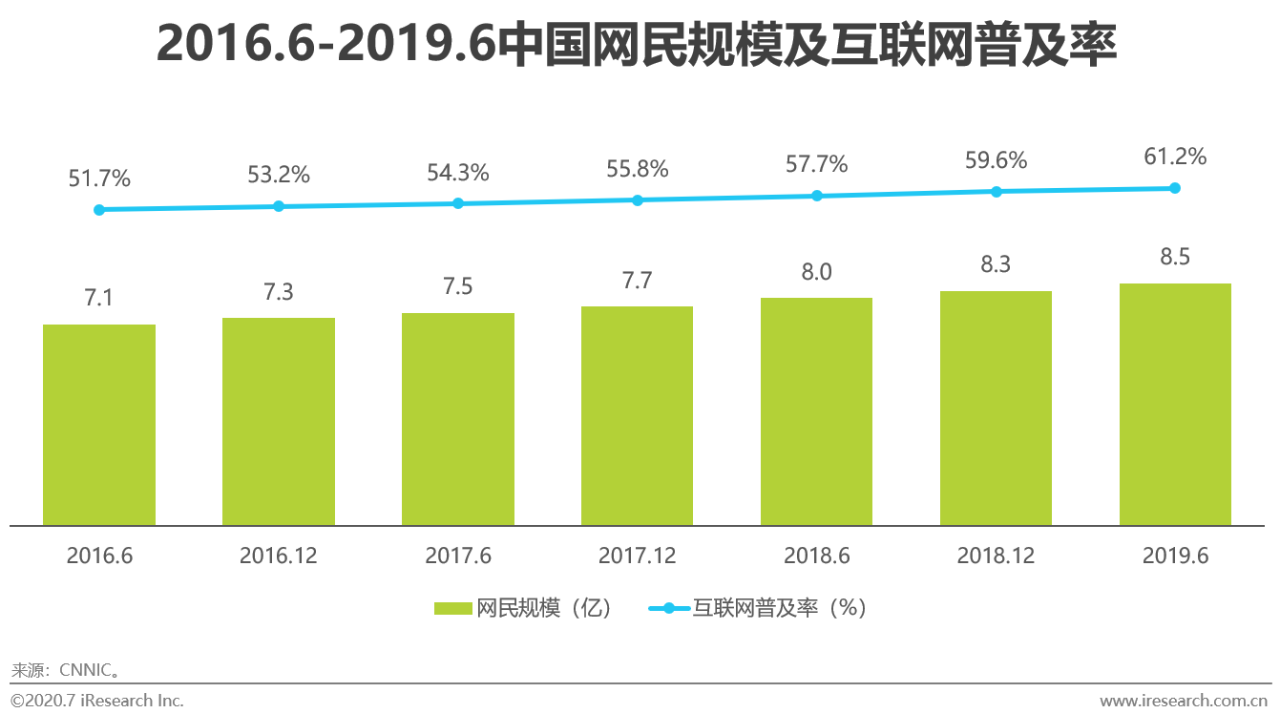

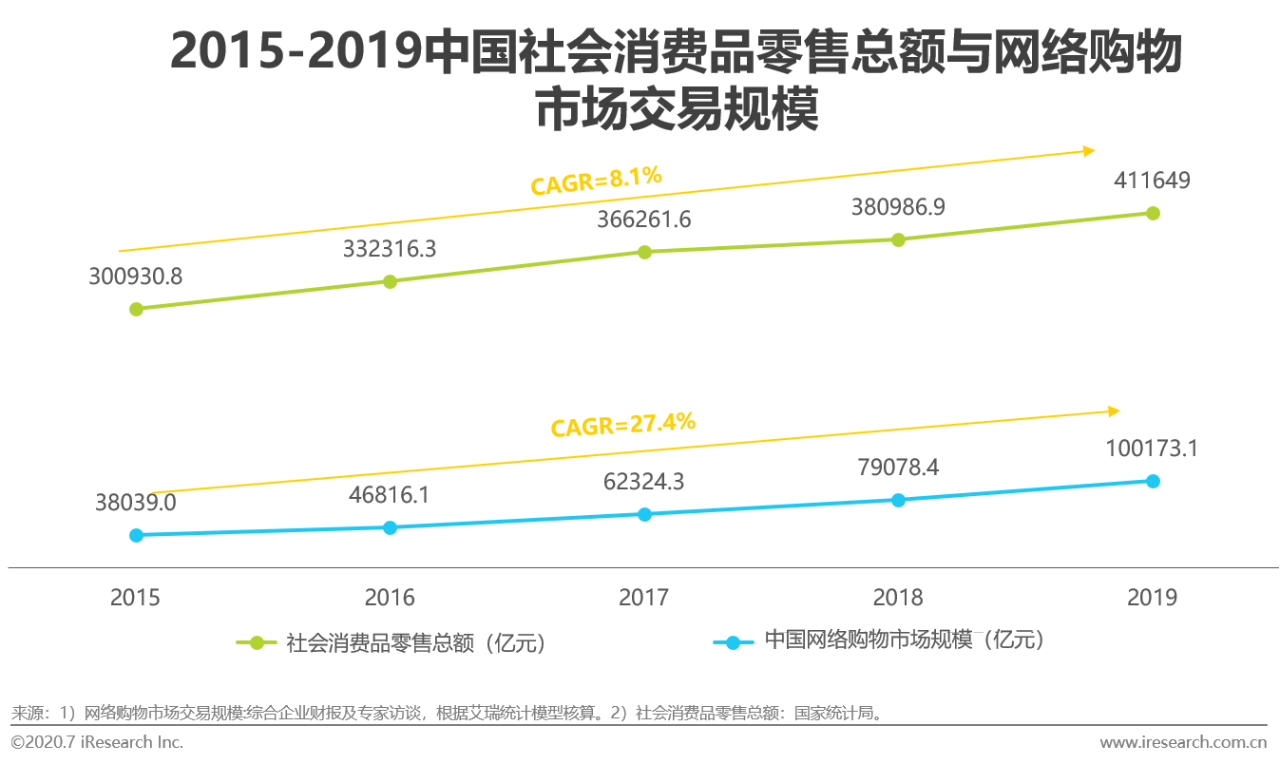

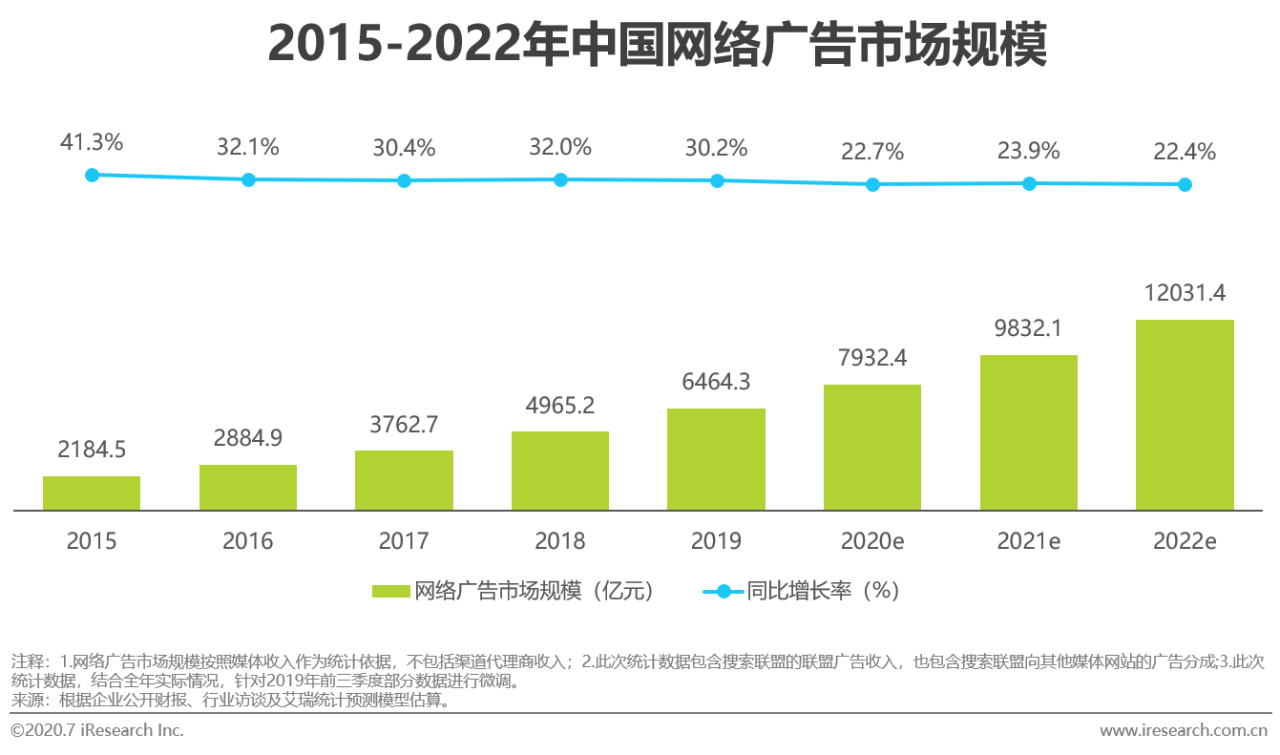

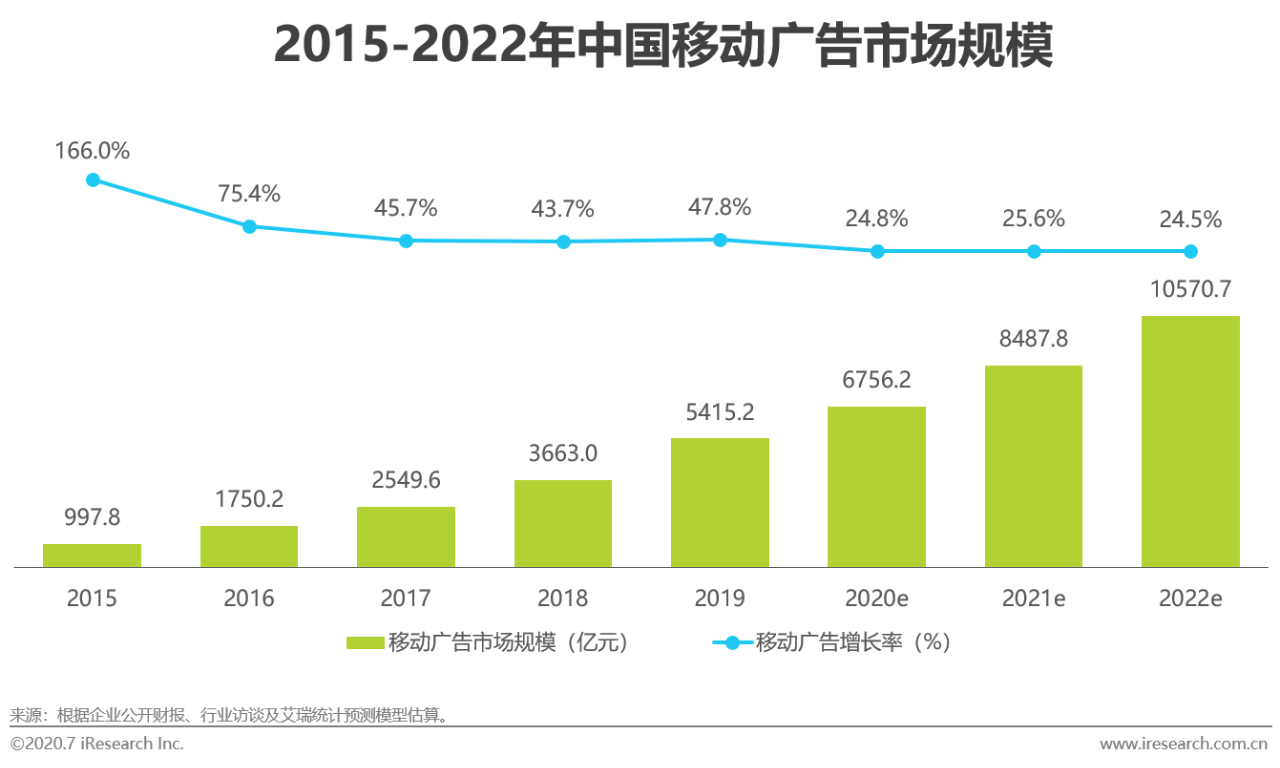

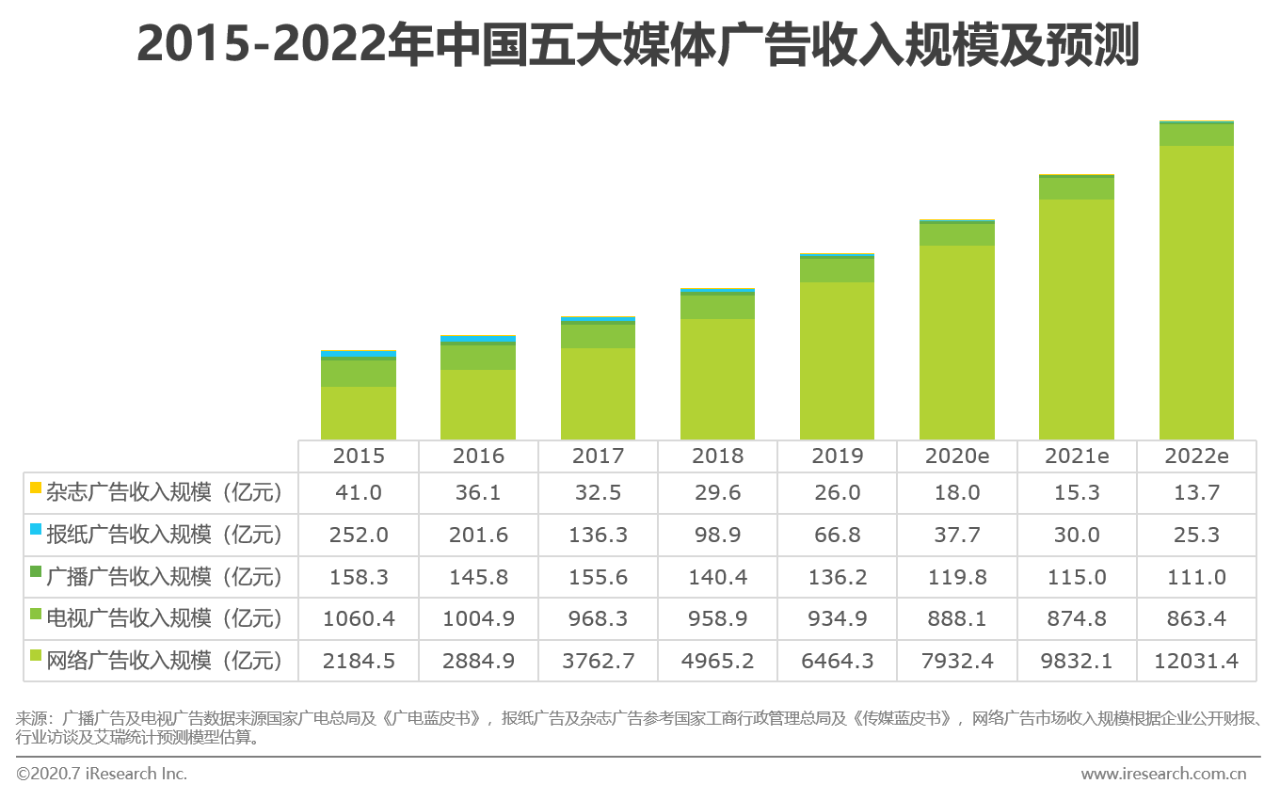

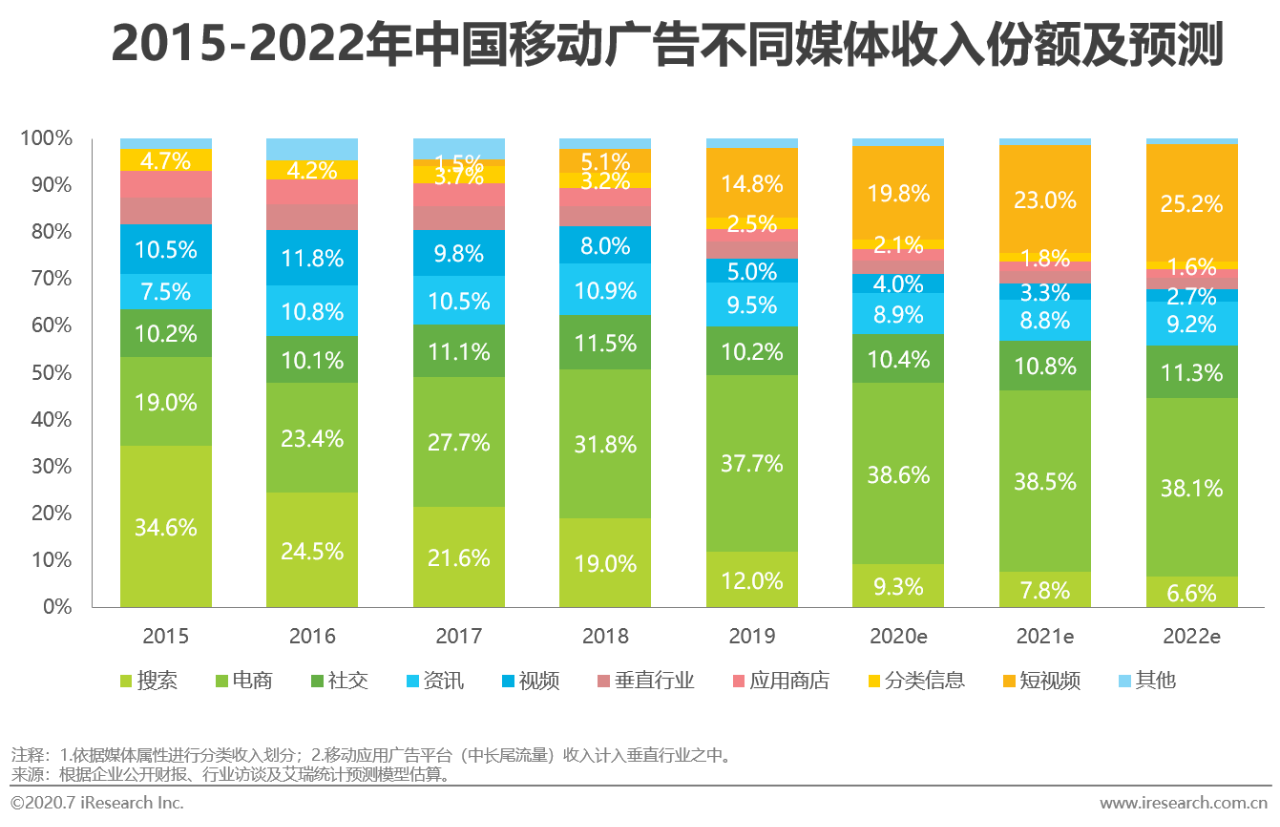

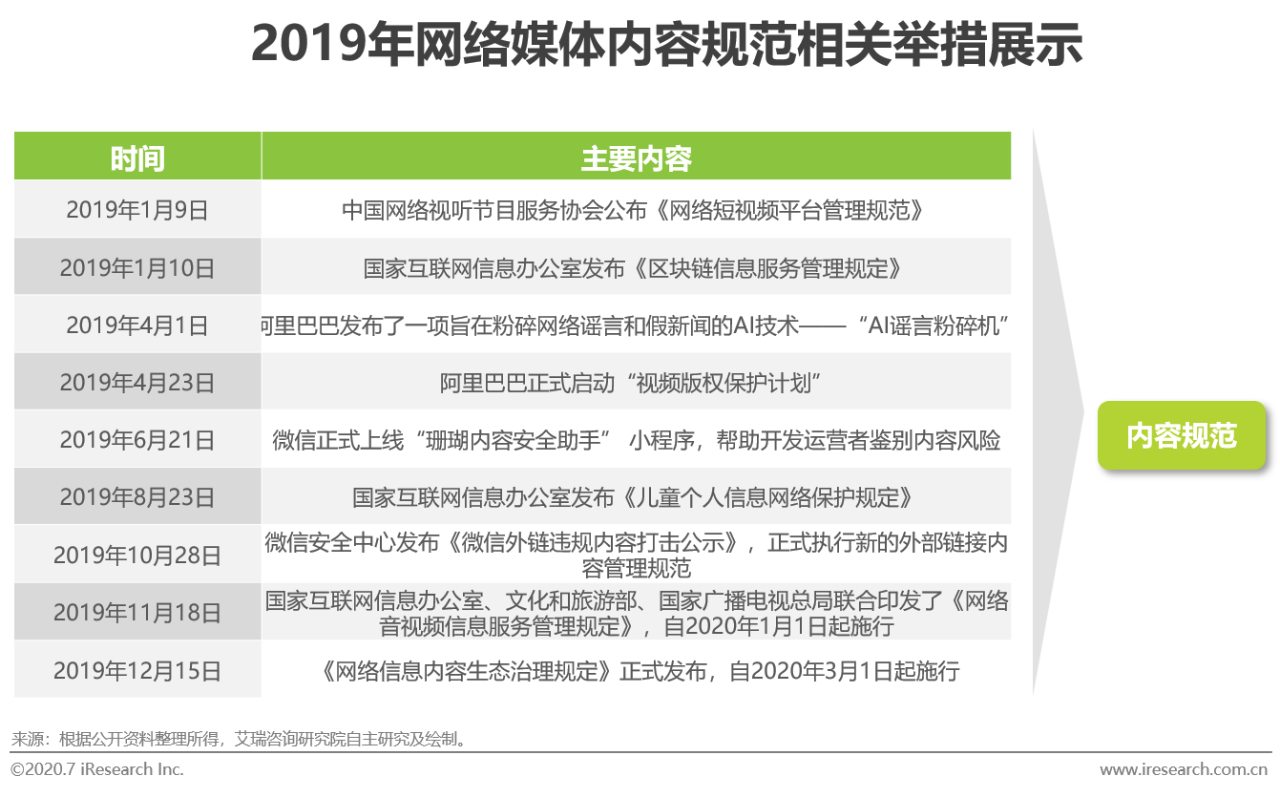

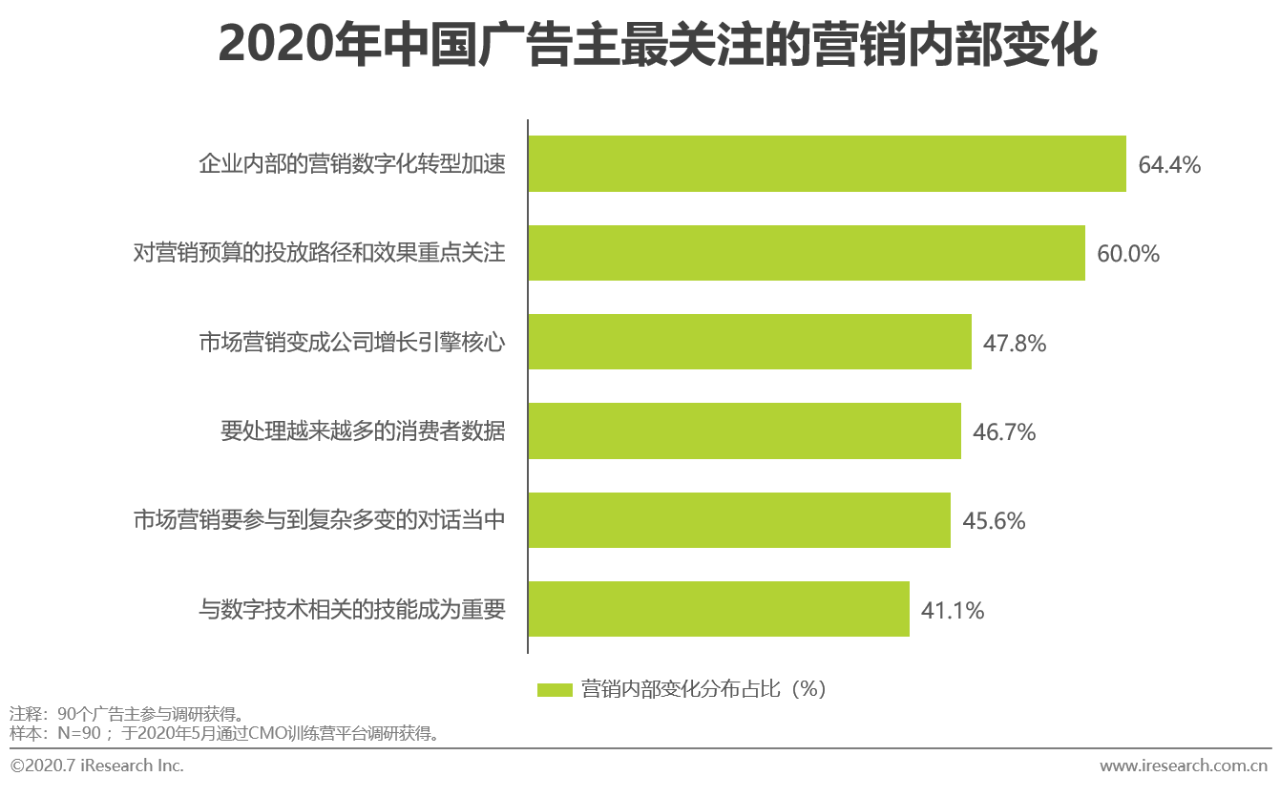

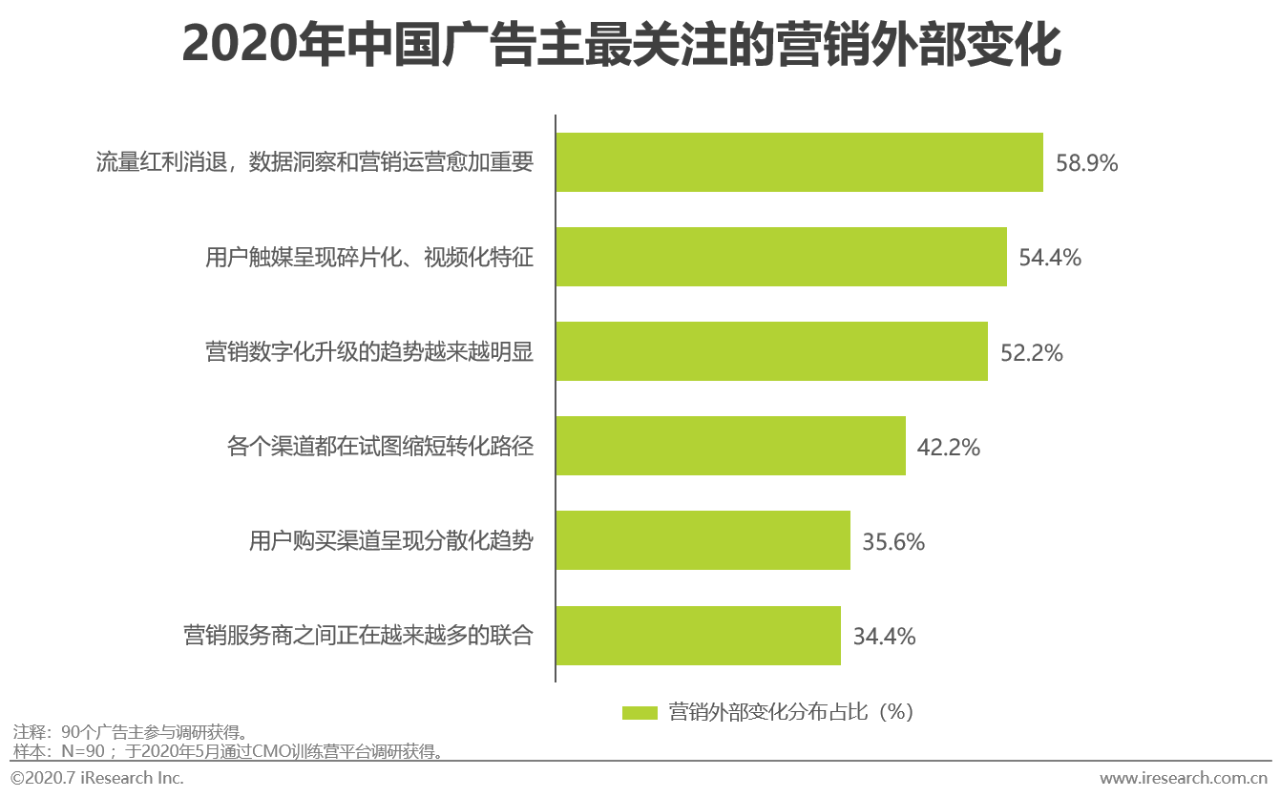

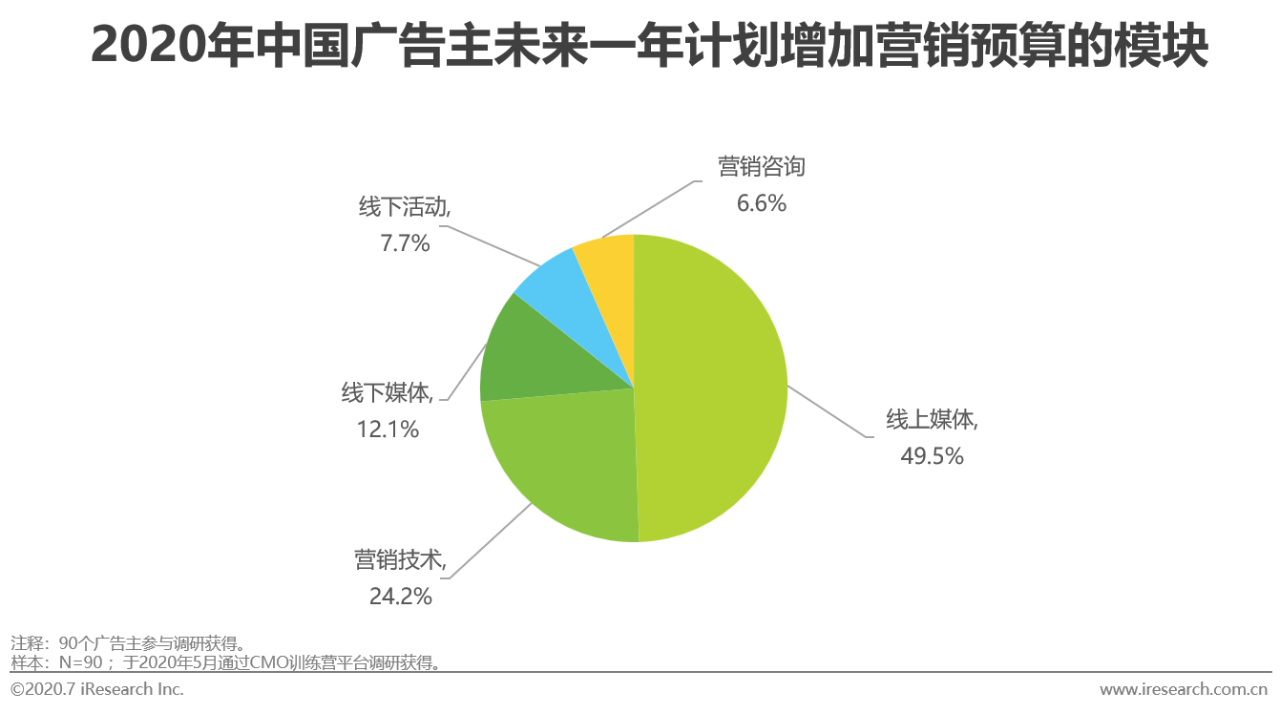

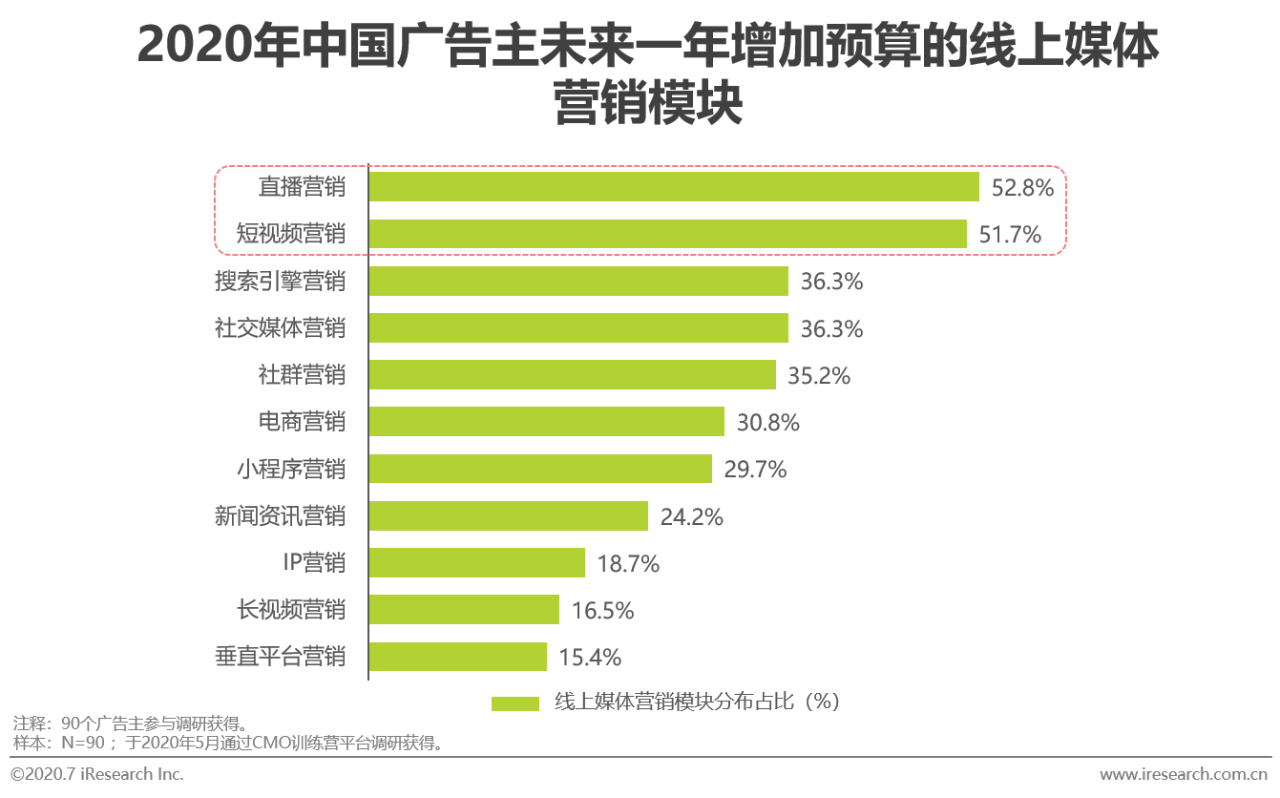

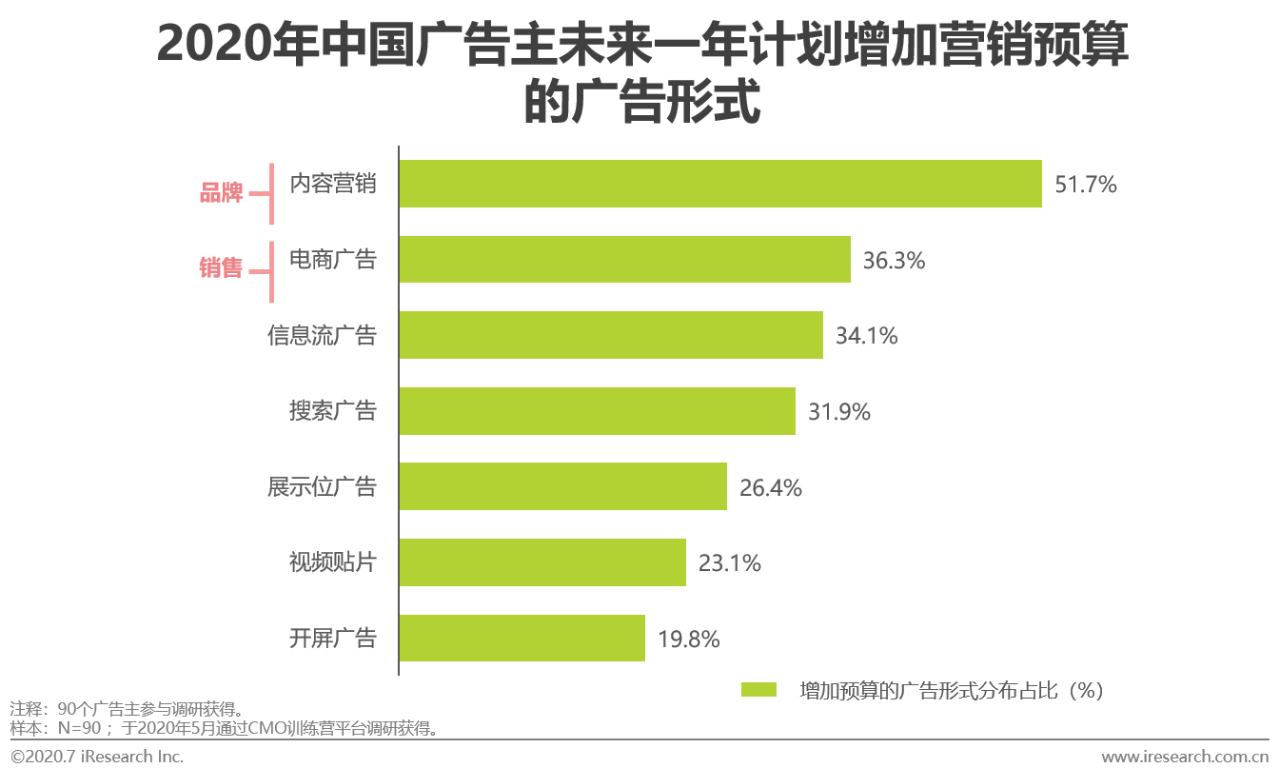

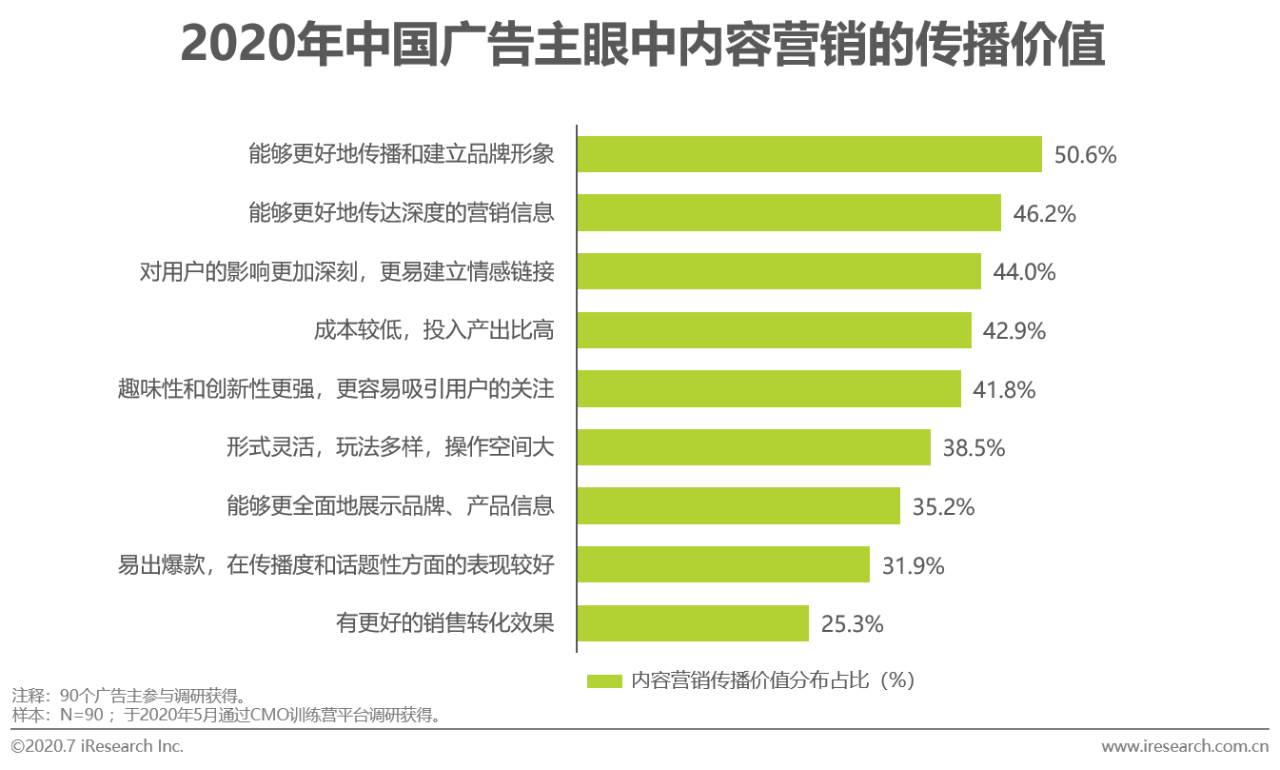

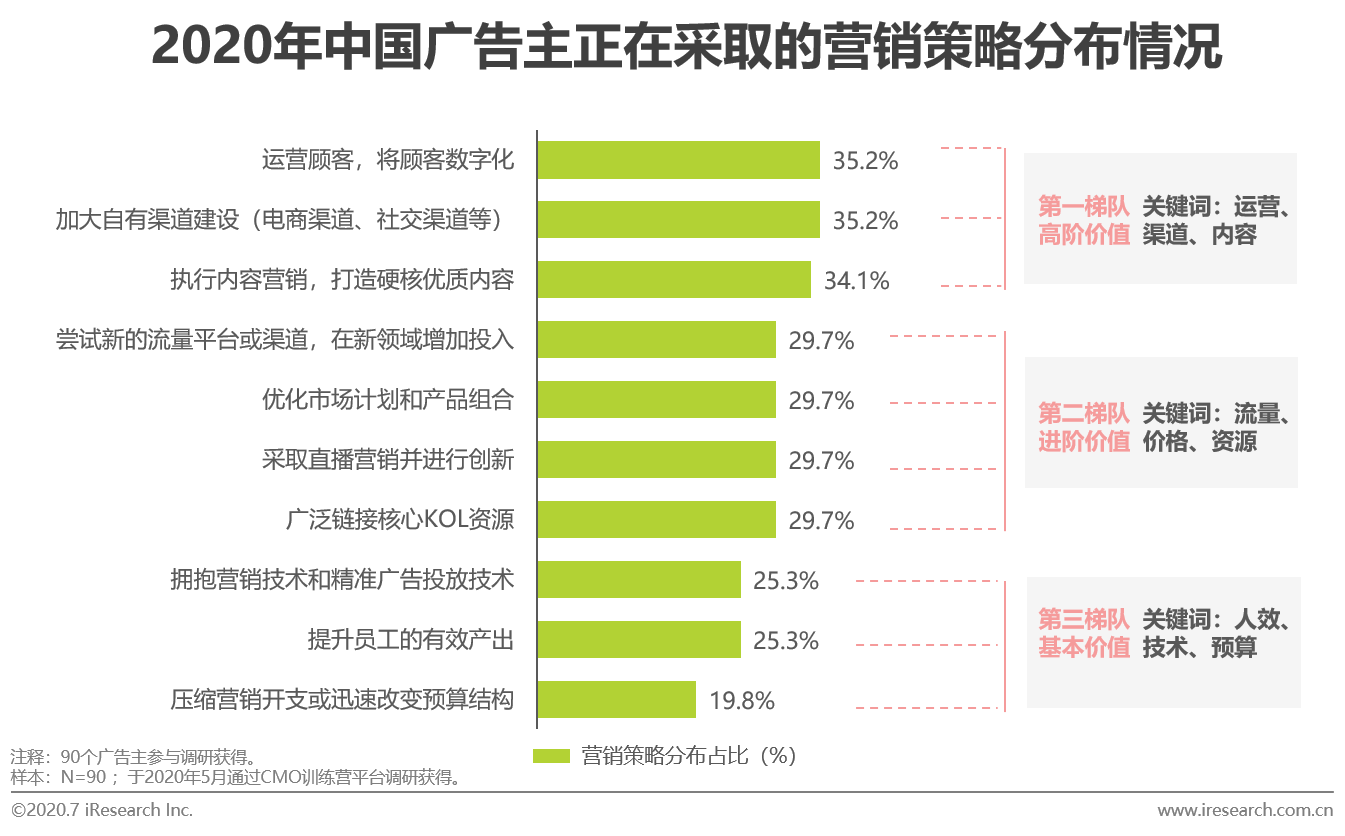

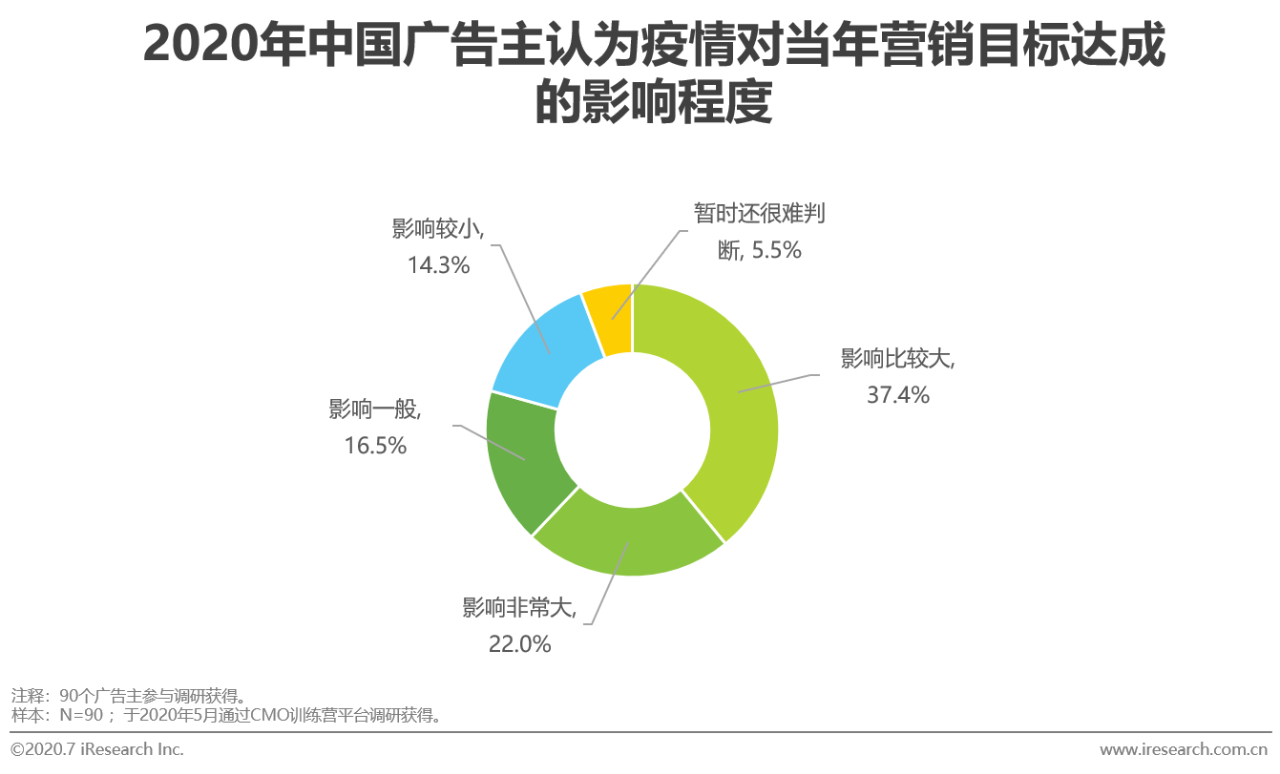

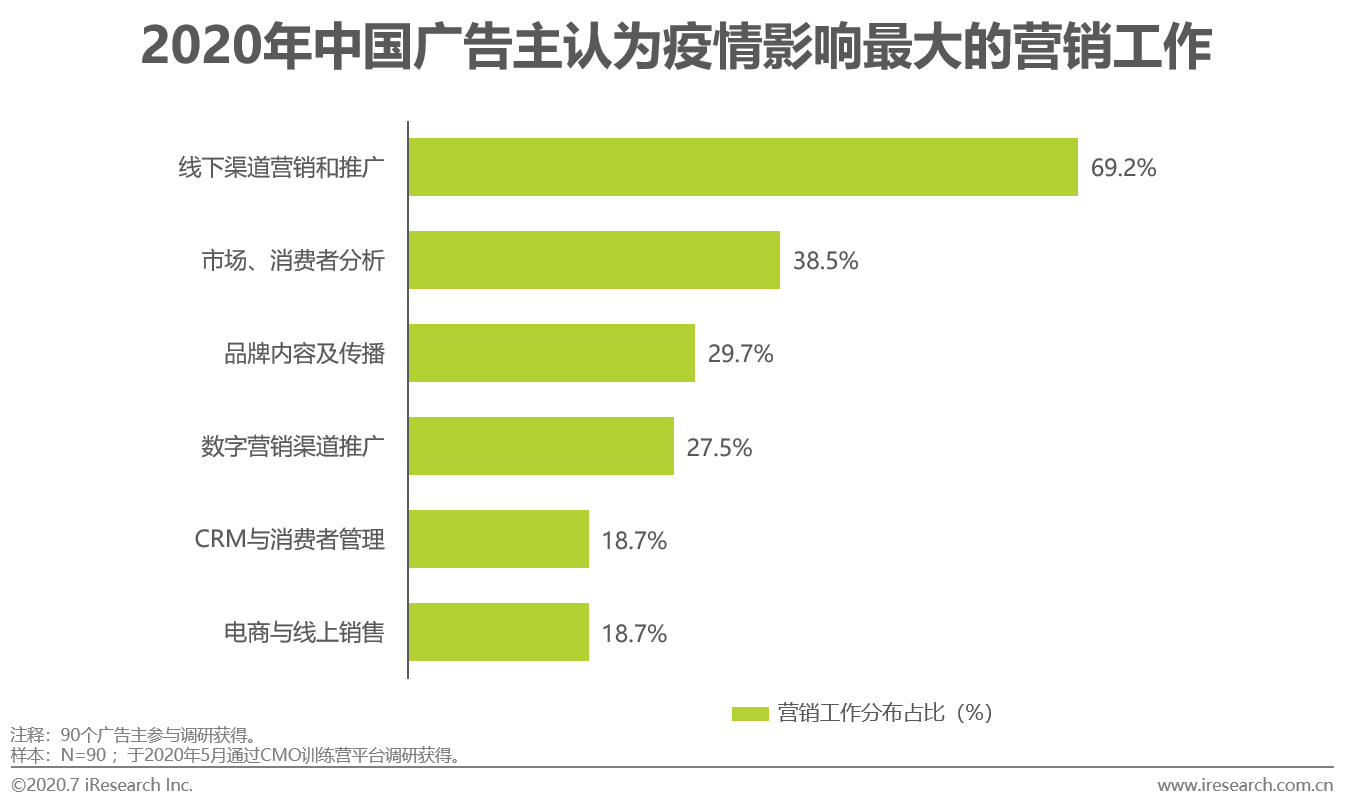

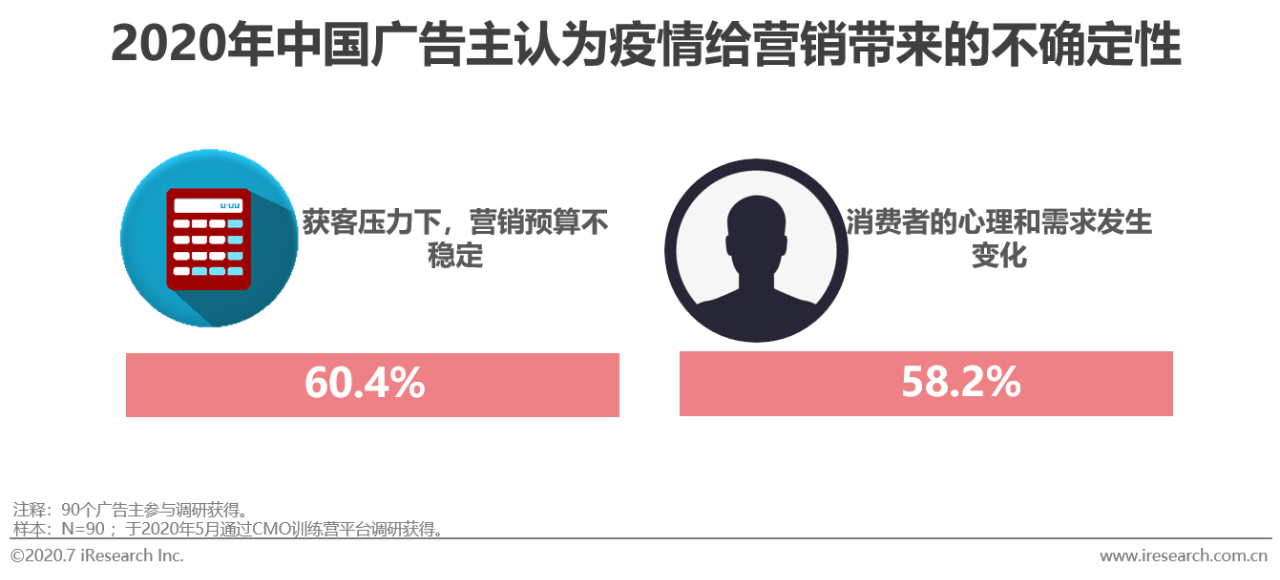

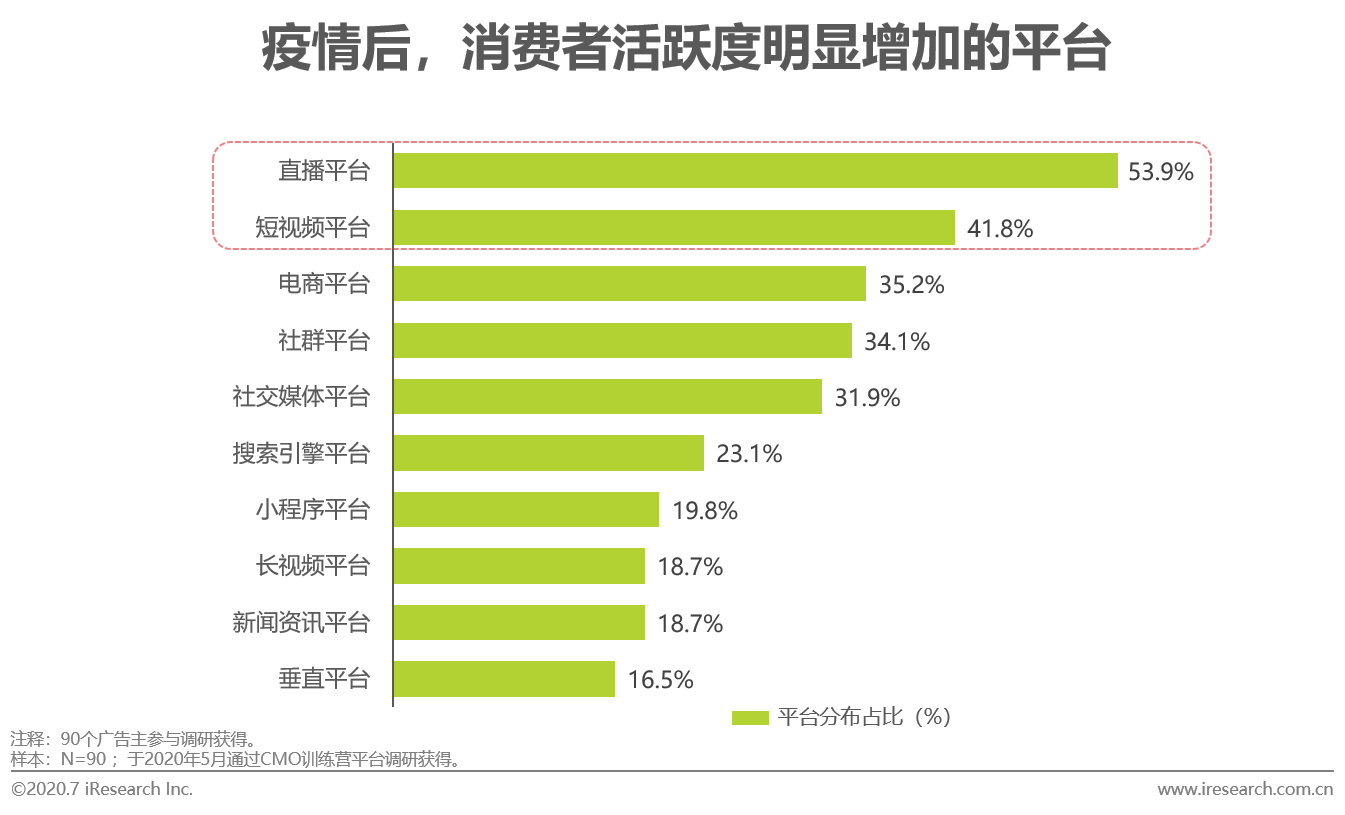

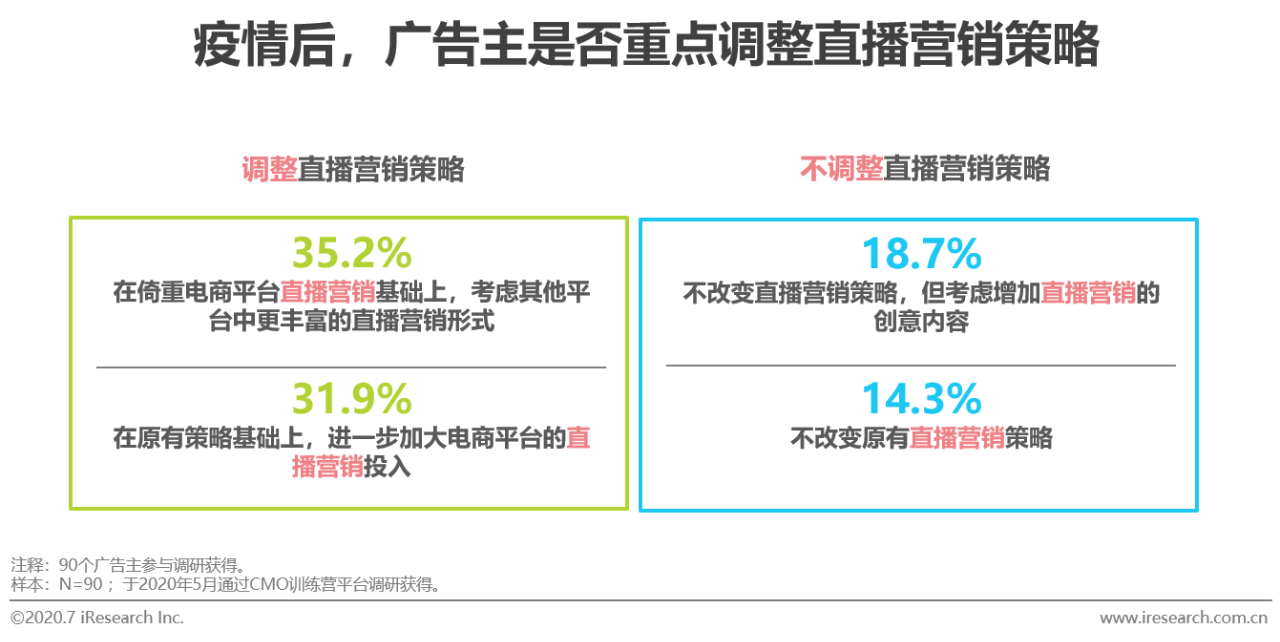

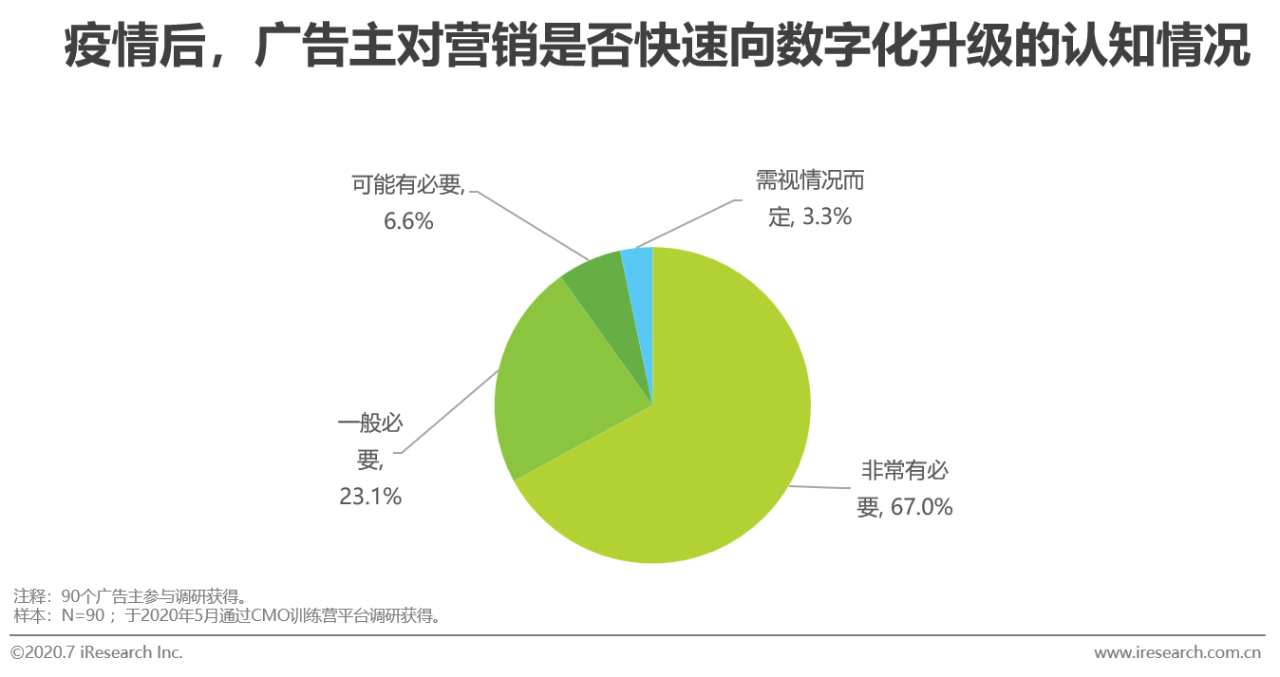

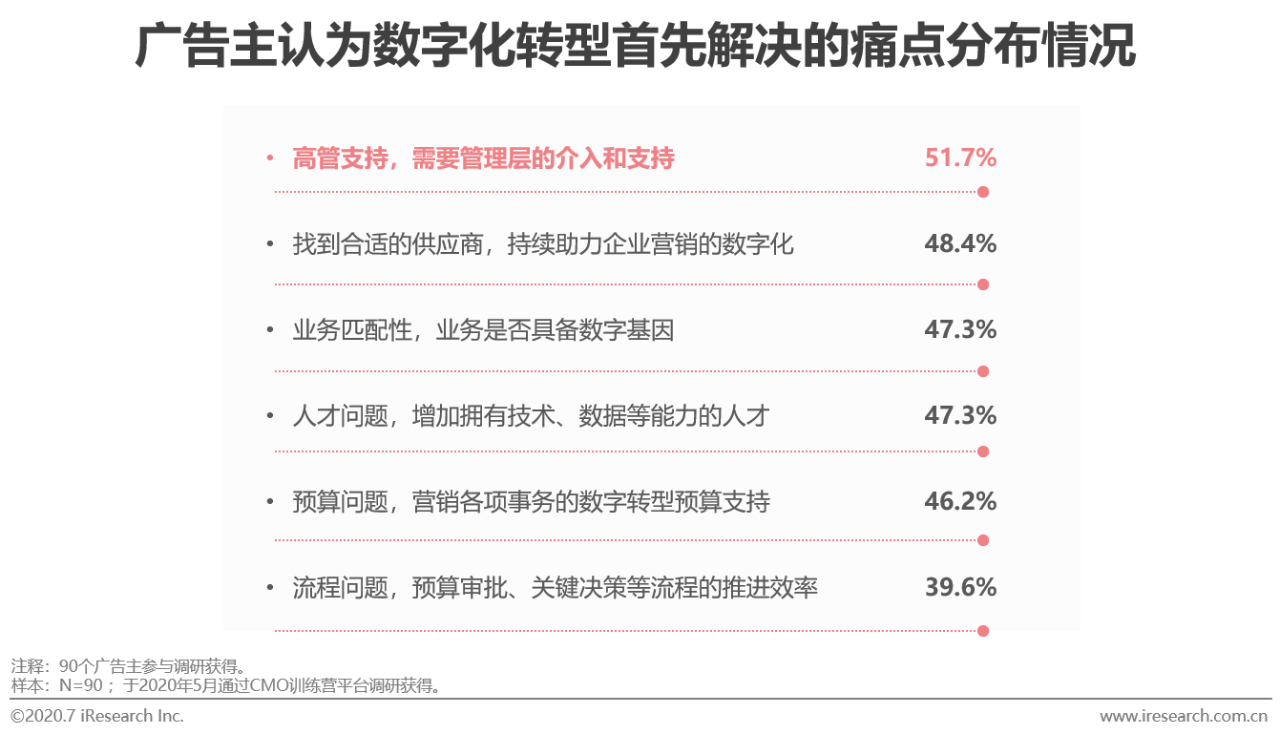

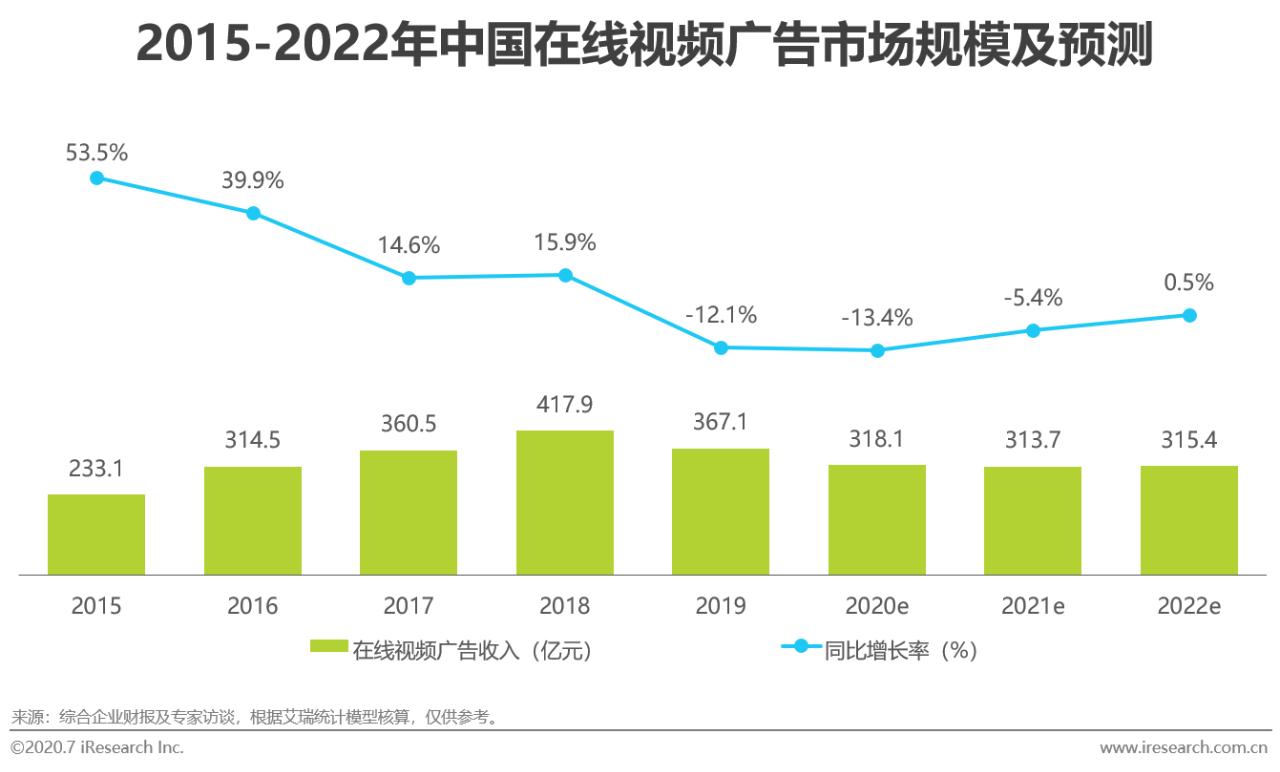

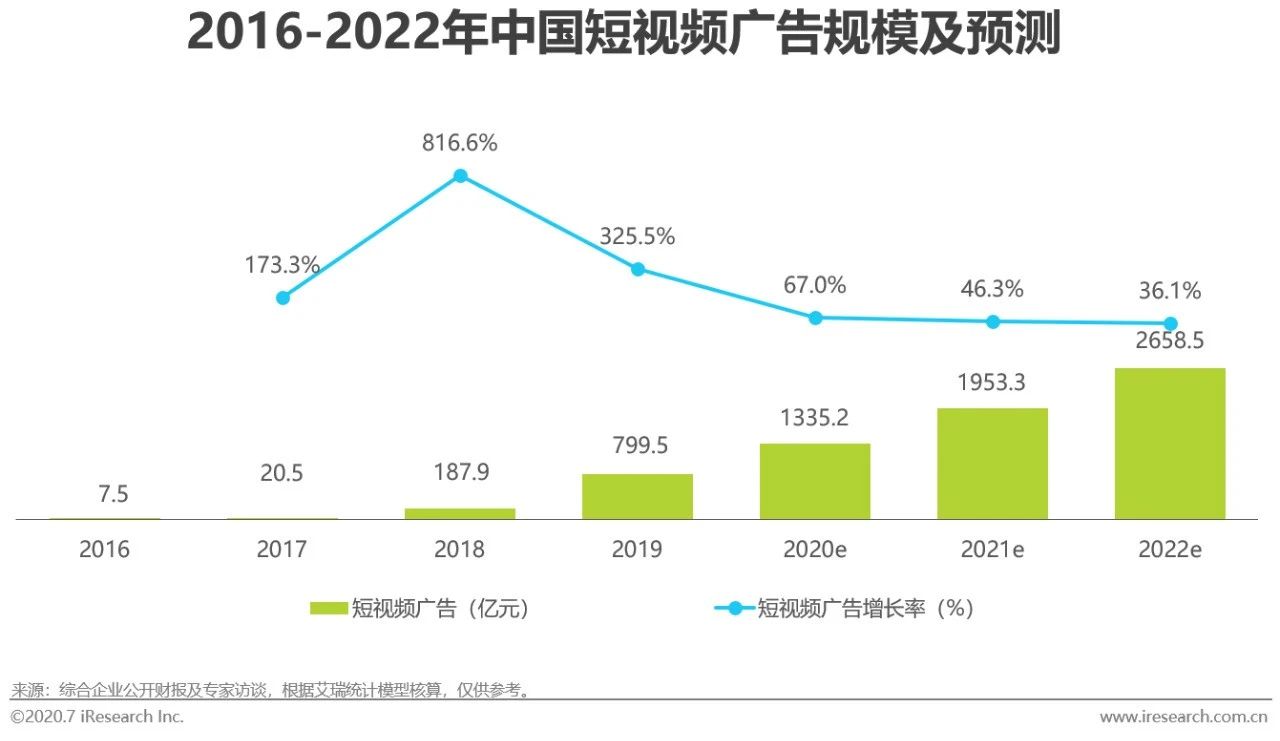

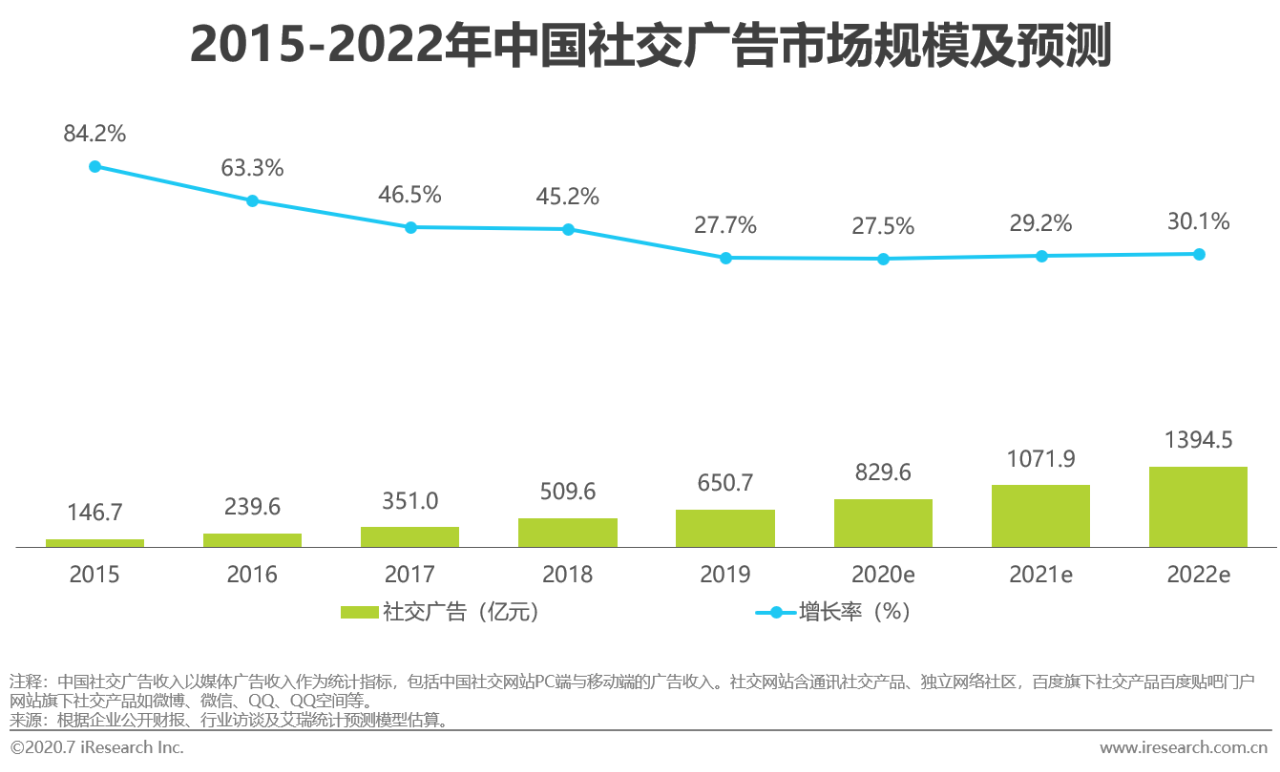

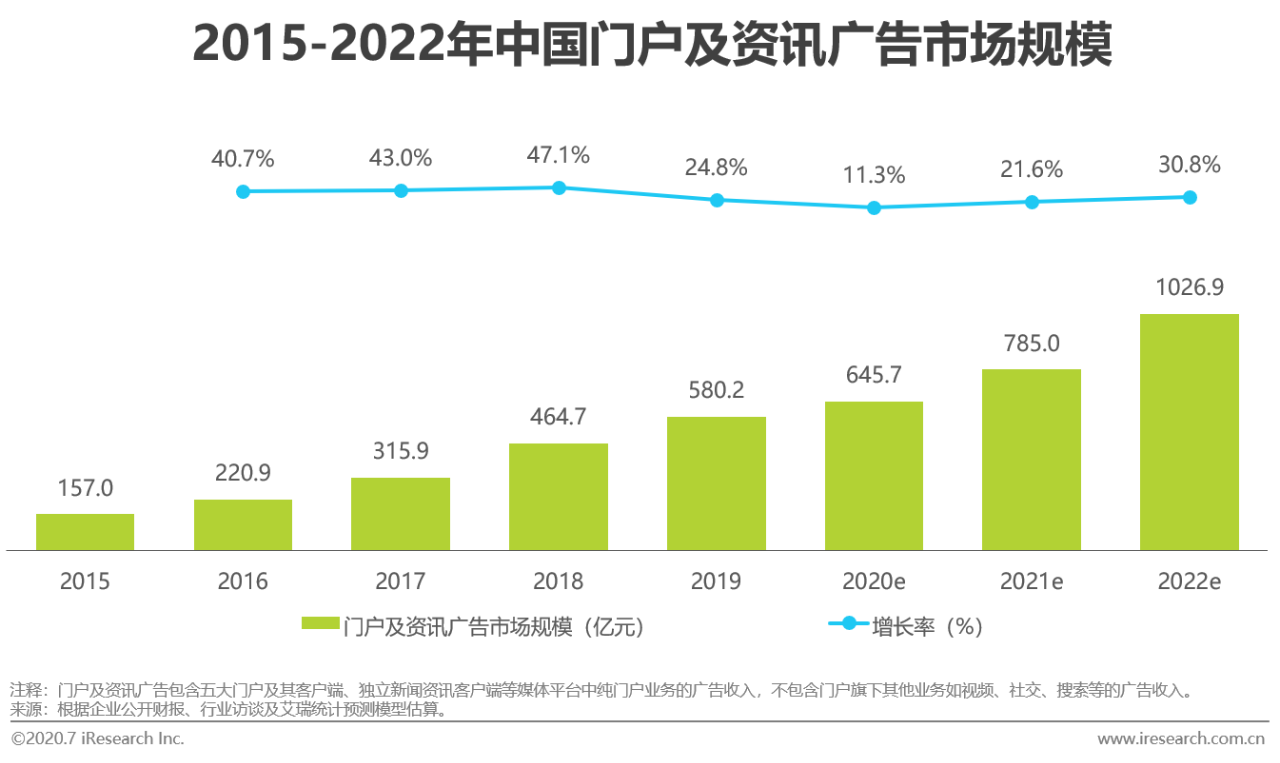

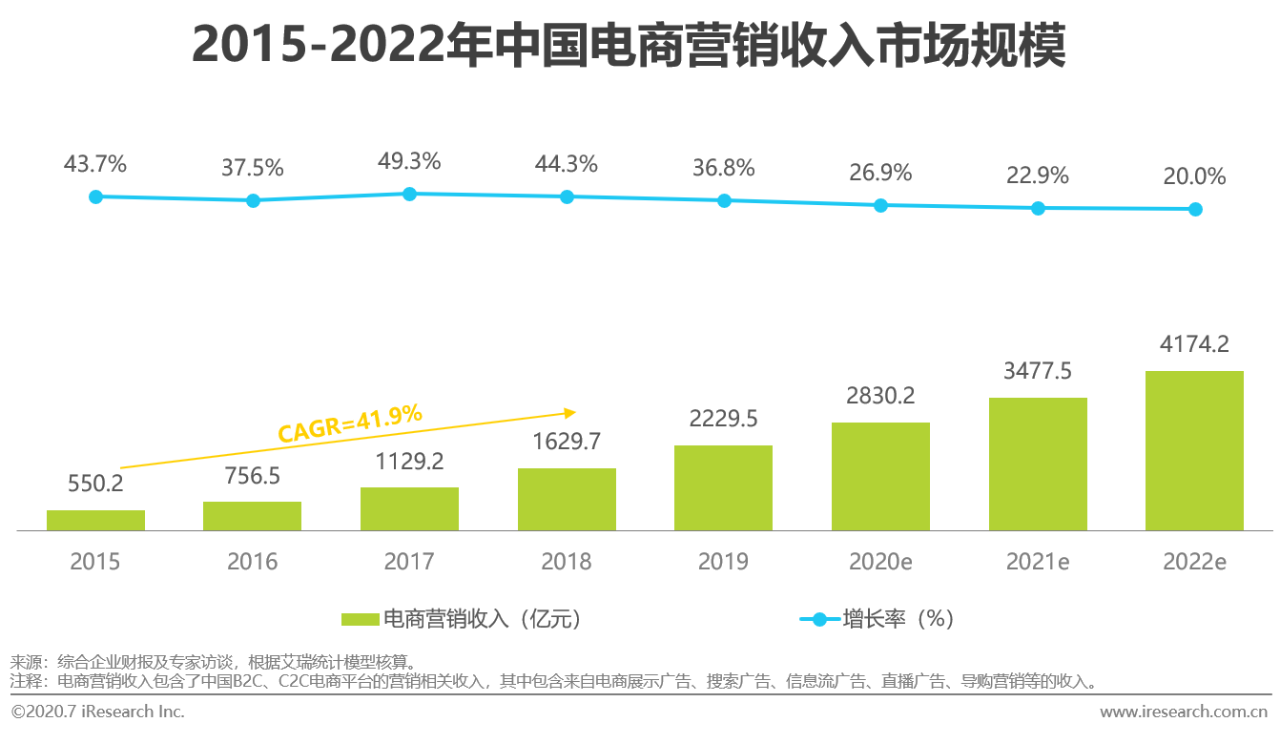

数字化升级影响下,全产业各生产要素都可以借助数字手段参与构建与连接,因此全链路触点的互动和关键触点的转化成为广告主的重要诉求。2015年开始,中国经济增速放缓,进入长期下行周期,GDP同比增速自2015年“破七”以来持续下降,2019年同比增速6.1%,放缓型经济特征出现。经济下行影响下,降本增效成为广告主的重要诉求,对外广告主希望一切营销动作都能带来可见的销售增长,因此电商营销、直播电商营销迎来发展契机。对内企业开始重视“消费者数据运营”和“营销工作精细化运营”,这说明为了实现企业的销售数字增长和可持续发展,“营销”、“运营”、“销售”组合拳策略会是企业较长一段时间的关注重点。广告主:根据艾瑞广告主调研得出,广告主的认知和营销策略都较为清晰和落地,看重当前火热的短视频、直播营销方式,也越发信赖内容营销。在营销技术的认知上也有较大提升,而在具体的应用当中,广告主对营销工具使用后的效果最为关注。媒体:媒体份额持续变化,基于电商平台兼具媒体和消费属性的优势以及直播电商红利,电商广告持续领跑网络广告市场,与此同时,短视频市场份额也快速增长。营销服务商:营销服务内容开始转变,从流量“获取”向流量“运营”迈进,同时,在巨变的营销环境下,新增“直播服务商”和“MCN”两类角色。核心行业发展趋势关键词:玩家集中化、生产智能化、战略电商化电商营销市场:头部玩家拉动市场规模持续增长,市场前景可观在线视频市场:精品短剧跻身网剧主流模式,5G技术促进在线视频产业迭代升级短视频市场:各大短视频平台持续布局内容电商带货,积极探索商业空间社交网络市场:社交媒体正在成为社会治理的重要组成和补充新闻资讯行业:资讯巨头以资讯为原点,逐渐成为集合多种内容形式的综合平台经济下行压力下,未来短期内广告市场会出现一段迷茫期在2015年开始,中国经济增速放缓,进入长期下行周期,GDP同比增速自2015年“破七”以来持续下降。而2015年以来的广告经营额增速与GDP增速基本保持同步,2018年呈现小高峰后,2019年开始回落,但对比2013-2017年的增速水平,2019年处于中游水平。同时参考2003年非典过后的广告经营额增长情况,预测2019年后广告经营额增速短期内会出现下滑并进入一段迷茫期。但长期看,基于内部企业对营销结构的不断优化,外部环境经济复苏、5G技术广泛普及以及新型营销形式如直播营销、短视频营销形成长期的有效增长效应后,会推进广告市场进入一个增速向上的发展阶段。如今我们正处在第三波数字化升级大浪潮中,数字升级影响下,全产业各生产要素均可透过数字手段参与构建和连接,因此全链路的触点互动和关键触点的转化成为广告主的重要诉求。基于数字记录下多维度的消费者品牌感知、行为感知、商品状态感知等洞察,可以使企业在全链路上保持连接和数据获取能力,并能在关键触点上实现交易转化。用户线上消费习惯进一步稳固,电商平台营销价值再放大截至2019年上半年,我国互联网普及率已超过六成,用户互联网使用普及率不断增长,使用习惯也不断加固。同时,我国网络购物市场交易规模在过去五年中以27.4%的年复合增长率高速增长,远超社会消费品零售总额同期8.1%的增速。而此次新型冠状病毒疫情的发酵,线下消费场景受限,用户的线上网络消费习惯再一次被稳固和加强,未来随着消费者对线上消费渠道的深度倚靠以及消费者关键数据在电商平台的集中,电商平台的营销价值将再被放大。增速有所下降,从绝对值看网络广告产业生命力依然旺盛根据艾瑞咨询2019年度中国网络广告核心数据显示,中国网络广告市场规模达6464.3亿元,受整体经济环境下行影响,2019年中国网络广告市场规模同比增长30.2%,相比较2018年有所下降。未来几年,广告市场流量红利消退已是大势所趋,同时在2B产业互联网脉络逐渐清晰以及在营销工具化发展趋势的影响下,广告主的预算分配也会更多的向营销运营和内容营销分配转移,因此艾瑞预测未来几年网络广告的增速将继续呈现缓慢下降趋势。但从网络广告市场规模的绝对值来看,中国网络广告产业的生命力依然旺盛,预计在2022年市场规模突破万亿大关。2019年移动广告市场规模达到5415.2亿元,同比增长率达47.8%,在互联网广告整体市场中占比83.8%,依然保持高速增长。移动广告的整体市场增速远远高于网络广告市场增速。预计到2022年,中国移动广告市场规模将接超万亿。艾瑞分析认为,短视频行业的流量快速增长及商业化进程的加速吸引了大量广告主的关注,预算向短视频平台倾斜明显,因此为移动广告行业增长带来新的活力。2020年疫情影响,流量进一步向移动端倾斜,广告主伴随用户关注度转移,移动广告在网络广告中占比进一步提升,未来占比超85%。由于移动广告在整体线上广告占比逐渐接近天花板,因此伴随整体互联网广告进入平稳发展期,移动广告规模增长速度也趋于平稳。2021年各项体育赛事重启,广告投放预算预计会产生小幅回暖。2019年中国五大媒体广告收入规模达7628.1亿元,其中网络广告的占比进一步提高,占六大媒体广告总收入规模的84.7%,达6464.3亿元。而包括电视、广播、报纸、杂志广告在内的线下广告收入规模则继续保持缓慢下降的趋势至1163.8亿元,受疫情影响,居民的触媒习惯和时间更多集中在网络媒体,因此预计2020年线下广告收入将进一步缩减,这也推动广告主将更多的广告预算向线上倾斜,预计2020年网络广告收入规模将接近8000亿元。2019年传统移动广告媒体如搜索、分类信息、应用商店等,受到短视频平台冲击,市场份额呈现下降趋势。电商平台由于用户线上购买意愿强烈,且形成转化路径最短,随着对于广告创新形式的进一步开发,仍然成为广告主进行投放移动端的重要媒体选择,未来将长期保持近40%的市场份额。短视频平台综合私域和公域流量价值,且投放门槛较低,吸引了各行各业广告主的关注,广告主投放预算倾斜明显,目前仍处于快速增长期,迅速抢占其他行业市场份额,2019年占比迅速增长至14.8%,预计到2020年将达25%。在外部政府监管和内部媒体自驱的双重努力下,网络媒体内容生态变得更加规范化、成熟化、健康化。而网络媒体内容生态的规范化也将带来更加稳定的网络媒体营销环境,成为网络广告增长的推动力之一。网络媒体内容生态的建设,一方面,减少了媒体自身的内容风险,增加媒体品牌的影响力和信赖度,另一方面也使得广告主在网络广告投放活动中,更加安心和稳定。在此背景下,未来以内容营销为代表的营销形式,将得到更大程度的关注和发展。内外变化皆围绕“数字化转型”和“流量红利消退”展开根据艾瑞广告主调研显示,超6成广告主认为内部营销发生的最大变化是“企业内部的营销数字化转型加速”和“对营销预算的投放路径和效果重点关注”;同时有接近6成的广告主认为外部营销最大的变化是“流量红利消退,数据洞察和营销运营愈加重要”。可以明显看到,在流量红利消退、数字升级迫在眉睫及疫情社会事件偶然发生多重因素叠加的背景下,大部分广告主在营销的数字化转型和营销运营精细化上达成了强烈的共识。广告主将增加线上媒体预算,直播和短视频营销最受关注根据艾瑞广告主调研显示,广告主计划增加线上媒体预算的意愿最强,其次是营销技术,线上媒体一直是广告主重点投入的版块,而营销技术预算的增加,意味着经过周期性的市场教育,广告主也逐渐认识到营销技术使用的必要性。在广告主最关注的线上媒体营销方式调研情况中,超过5成广告主最关注直播营销和短视频营销。相对于其他的线上媒体营销方式,视频和直播承载更高维的信息密度,具有实时性和互动性特点,能提升其真实性和趣味性;另一方面,以短视频和直播为代表的视频内容形式更容易实现用户流量的集聚,可以充分调动用户碎片化时间。广告主看重内容营销价值,并计划增加内容营销预算投入在广告主计划增加预算的广告形式中,超过5成广告主计划增加内容营销预算,其次是电商广告。同时,有50.6%的广告主认为内容营销的价值是能够更好的传播和建立品牌形象,有46.2%的广告主认为内容营销能够更好地传达深度的营销信息。在众多的形式中,内容营销能对提升品牌价值和建立良好的品牌形象有积极作用,可以让产品价值可触摸,而电商广告销售导向更强,两种形式完美匹配了广告主品效合一的诉求。“运营”、“内容”策略将成为较长一段时间的关注重点在有关广告主采取的营销策略调研情况中,处在第一梯队的营销策略是“消费者数字运营”、“加大自有渠道建设”和“内容营销”。而其余策略均围绕流量、价格、资源、人效等关键词展开,与传统策略中重点关注的营销要素相差不大。这意味着中国互联网企业的认知已经逐渐的脱离纯粹的流量、资源或价格竞争思维,而是进入到将营销运营和内容营销作为竞争壁垒的认知思维中。超5成广告主认为疫情对当年营销目标的达成有很大影响根据艾瑞广告主调研显示,超5成广告认为疫情对当年营销目标的达成有很大影响,其中影响程度最大的是线下渠道的营销和推广,其次是市场和消费者分析。疫情的发生使线下消费场景极度受限,营销目标中的线下增长部分停滞间接影响营销目标达成。同时,疫情给消费者也带来一定心理冲击,让本来复杂的营销市场增加了诸多不确定性,进而增加了广告主对市场和消费者分析的难度。疫情期直播平台活跃度增加,疫情后也将加大直播营销投入根据艾瑞广告主调研显示,53.9%的广告主认为疫情发生后,消费者活跃度明显增加的平台是直播平台,其次是短视频平台。疫情的发生使线下营销场景受限,直接带来了直播营销的红利,成为广告主重点采取的营销手段。而在广告主疫情发生后是否重点采取直播营销策略的调研上,考虑调整的占比在60%以上,其中有35.2%的广告主表示在倚重直播营销的基础上,考虑其他平台中更丰富的直播营销形式,还有31.9%的广告主表示在原有策略基础上,进一步加大电商平台的直播营销投入,这说明无论是电商平台中的直播营销还是非电商平台中的直播营销,都引起了广告主的关注和尝试。疫情的发生,使广告主对营销数字化转型的认知程度加深疫情发生后,大部分广告主认为营销数字化升级有必要,仅有3.3%的广告主认为数字升级需要视情况而定。同时有超5成广告主认为在企业内部顺利进行数字化转型需要管理层的深度介入和支持。数字化转型是侧重技术的概念输出,在企业的贯彻和执行中,需要业务流程和营销工作流的标准化和技术化,更涉及到整个企业自上到下的业务流程和组织机构的变革,因此高管的深度介入是营销数字化能否顺利进行的关键。在线视频广告首次出现同比负增长,品牌广告受影响较大2019年受宏观环境影响,品牌广告主进一步缩减媒体平台投放预算,反映在在线视频平台则产生广告收入下降的现象。与此同时,受在线视频平台转型影响,收入重点从广告收入逐步向付费收入转移,付费会员规模进一步扩大,影响贴片广告的整体曝光流量,因此整体广告收入仍呈现下降趋势。在线视频平台作为泛娱乐平台,一方面应通过用户付费、版权分销、IP衍生带来的其他营收进一步分散宏观环境带来的风险;另一方面,在现有基础上应丰富广告曝光位置和广告形式,借助优质内容生产能力提高广告库存,丰富广告结算方式,降低广告主投放门槛,从供需两方面解决广告收入增长乏力的问题。短视频广告愈受青睐,2019年市场规模近800亿元2019年,短视频平台广告收入仍高速增长,同比增长325.5%,市场规模达到799.5亿元。得益于近年来短视频用户规模的迅速扩大及短视频平台的加速商业化,短视频平台广告生态已趋于成熟,多种广告位支持的不同广告投放方式,广告主关注度上升,广告成为各短视频平台最重要的收入来源。尽管整体上看,广告市场上升空间具有一定限制,但随着用户注意力向移动端视频类平台倾斜,广告主将更加重视短视频平台的营销投入及转化,预计未来三年内,短视频广告复合增长率将保持在49.3%,到2022年突破2600亿元。2019年社交广告为650.7亿元,增速高于社交网络整体2019年中国社交广告市场规模为509.6亿元,预计到2022年将超接近1400亿元。艾瑞分析认为,社交广告驱动因素由流量向技术转移,在社交网络市场规模中占比逐年增长,反映出各社交网络平台对于社会化营销的探索和创新为广告主提供了优质的营销土壤。艾瑞预计,受疫情影响,广告主预算短期内大幅缩减,未来两到三年,社交广告市场整体增速较前几年将显著降低,而伴随经济复苏,恢复稳定增长。2019年达580.2亿元,头部玩家集中度进一步提升2019年,市场规模达580.2亿元,同比增长24.8%,受到宏观经济下行压力,与历史同期相比,增势放缓的趋势较为显著。伴随建国70周年,及重大社会公共安全事件的爆发,用户投注在新闻资讯平台上的注意力有所增长,但受到各大企业广告投放态度变得更为谨慎、体育赛事宣发密度下降等种种因素的影响,互联网新闻资讯行业在广告规模增长方面表现得较为缓滞,其中品牌类广告受到的影响更为明显。艾瑞咨询认为,而在未来1-2年的时间内,由国际政治环境复杂化、股市跌宕等所造成的经济波荡将持续,互联网新闻资讯行业中部分中小玩家的生存压力将变得更大,行业的头部集中度也将进一步提升。与此同时,伴随5G发展,资讯短视频化趋势将更为显著。同时配合用户阅览使用习惯,传统门户式资讯展示方式将进一步向信息流展示方式转移。电商营销市场头部集中度高,常年维持着以阿里巴巴为市场规模贡献主力、京东随其后领跑余下市场的格局,市场规模的增长和波动也较集中地受到头部企业经营情况和对营销体系布局方向的影响。阿里巴巴的快速成长与发展带动着我国电商营销市场规模迅速扩大,2015年起以41.9%的年复合增长率快速增长,并于2019年达到2229.5亿元的规模。2017年,拼团、私域等依赖社交关系的电商类型兴起,经过一年的大浪淘沙,拼多多突出重围,并不断完善营销体系,营销收入突破百亿级,其对电商营销市场的影响力也从2018年起开始逐步放大。随着拼团等新型电商的市场份额逐步被头部压缩,市场又将逐步回归于主要依托成熟头部企业带动发展的局面,预计规模的增长态势将会放缓、波动率减弱。