投流成本越来越贵 企业如何降低成本获客? 讲师:刘小米

时长: 60分钟

讲师: 刘小米

点击学习>

©特别声明

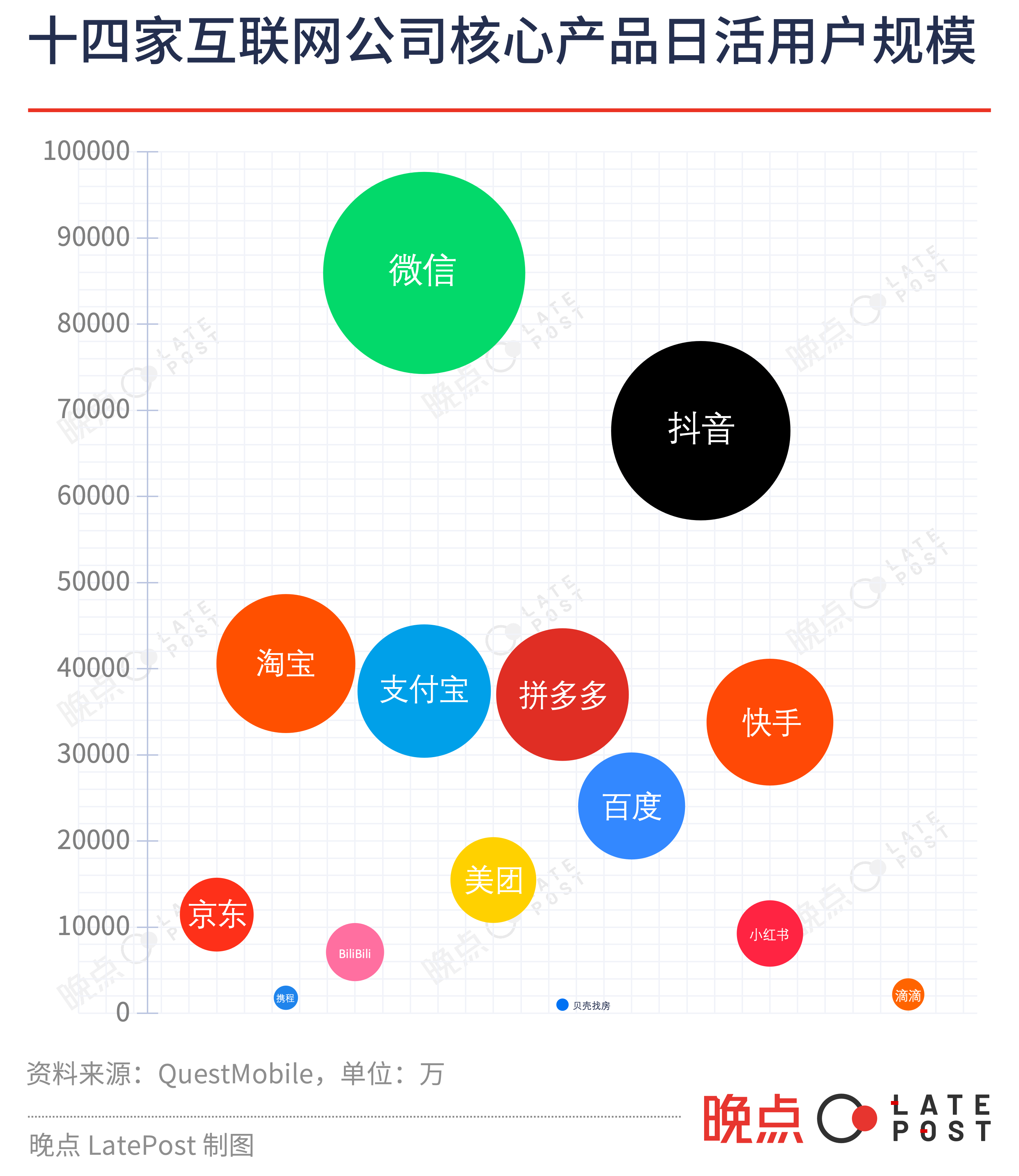

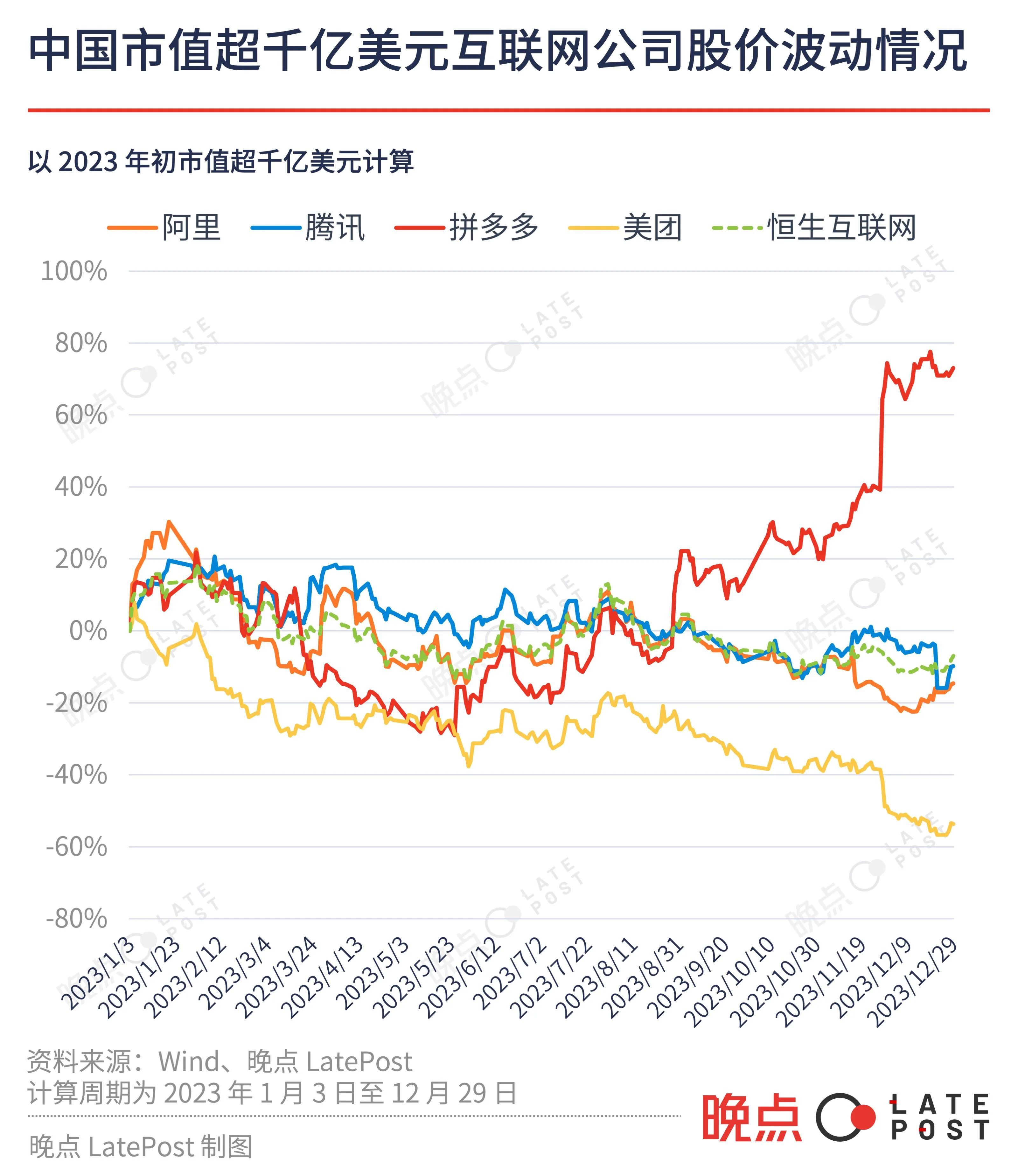

本文来源:晚点LatePost 原创作者: 晚点团队

本站遵循行业规范,任何转载的稿件都会明确标注作者和来源,如果来源或作者有误,请及时联系我们更正;本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;作者投稿可能会经我们编辑修改或补充。

渠道对接

更多

需求

线上推广渠道

2025/04/24

我需要视频号快手直播逾期切量粉,一手独家的来聊聊量大

提供

线上推广渠道

2025/04/24

我提供百度兼职电商,婚恋,股票加粉,期刊发布,非常规买断

提供

线上推广渠道

2025/04/24

我提供快手 银行卡解冻有户

提供

线上推广渠道

2025/04/24

我提供 中医养生 莓茶加粉,有户量大,成本低,需要的老板联系

提供

线上推广渠道

2025/04/24

我提供【直播间技术功效页软文】肝病、肺结节、牛皮癣 白癜风、胃肠、男科、心脑

提供

线上推广渠道

2025/04/24

我提供 腾讯 快手、百度 助贷 贷款户 拿户 或者代运营 企业贷 股票 表单 软文

晚点团队

晚点团队  2024/02/29

2024/02/29  2921

2921